2025/1/5 美股財經週報

Market Outlook 2025 WK#2

本週觀察重點

- 週四因紀念前總統卡特休市,本週科技股催化劑將是 1 月 7 日開啟的 CES 消費者電子展,Nvidia CEO 黃仁勳將在美東時間週一晚間發表專題演講 (圖 1-1),AMD CEO 蘇丰姿演講則定於美東時間週一下午盤中 (圖 1-2),本週最重要的經濟數據是週五公布非農就業報告,其他還有 12 月的服務業 PMI、JOLTS 職缺報告,週三將發布 FOMC 會議紀要,週一、週三和週四則分別有 3 年期、10 年期及 30 年期國債拍賣

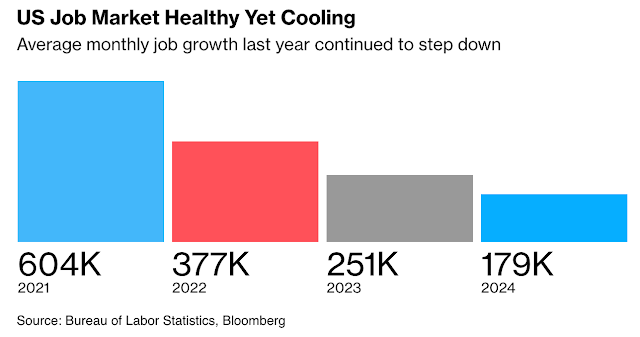

- 華爾街預期週五發布的 12 月非農就業數據將新增 160k、2024 全年平均月增 179k,明顯低於 2021 年以來水準 (圖 1-3),失業率預期維持在 4.2% 左右,顯示美國就業市場持續冷卻,但仍保持健康,並不會改變聯準會利率政策

- S&P 500 指數在 2024 聖誕節至年底期間出現 1952 年以來最大跌幅 (圖 2-1),S&P 500 波動率 VIX、債券波動率 MOVE、JPMorgan 匯率波動率指數均出現攀升趨勢 (圖 1-4),BlackRock 比特幣 ETF IBIT 上週四創下成立以來最大單日資金流出 (圖 1-5),市場對川普政府政策風險的擔憂增加,10 年期國債利率第四季創下 2 年來最大增幅,管理 2 兆美元資產的 PMICO 表示,由於美國政府債務不斷膨脹,市場擔心川普減稅政策會讓赤字持續攀升 (圖 1-6),預期美國殖利率曲線將更為陡峭,因此對於長期國債持有意願降低

- BofA 首席美股策略師 Subramanian 看好 2025 受益監管較少的大型價值股,首選為華爾街評等為強力買入的 AT&T,其次是金融支付領域的 Block,預期中小企業將受惠於川普政策,較高的利率和更少的監管將促使私募資金投入更多在被低估的價值股 (圖 1-7)

- BofA 的 Sell Side 情緒指標持續攀升,距離觸發賣出訊號僅剩 1% (圖 1-8),不過指標在牛市期間可能維持在高位較長時間,例如 2021 年 2 月指標的水準與目前相似,10 個月後美股才見頂,在此期間美股仍上漲了 27%

- 研究機構 Ned Davis Research 持續看多美股超過 1 年,但週四告知客戶其股債複合指數已跌至 60%,若股市表現繼續低迷,導致指數低於 40%、將跌破 2022 年 10 月開啟的上升趨勢 (圖 1-9),則將顯著削減目前佔比 70% 的股票持倉,其股債複合指標一半基於技術分析指標,另一半則基於宏觀經濟,不過 Nde Davis 認為一些技術指標顯示短期美股已經超賣

- 根據 Bloomberg 對 50 家領先的金融機構的調查,對 2025 年的主要預測如下:

- 川普將主導 2025 華爾街的投資展望,利好企業的政策將提動經濟及股市的樂觀情緒

- 預期美國經濟及資產價格表現強勁,特別是其他國家可能遭受川普關稅威脅

- 通膨大致受到控制,但川普的關稅貿易障礙和移民政策,可能讓通膨難以降至聯準會的目標

- 幾乎所有機構都認為,美股在 2025 年不太可能再漲超過 20%,少數機構則認為由 AI 推動的股市繁榮將會結束

- 利率和信用貸款收益率將維持穩定,許多機構認同投資機構施羅德對債券回報的看法

- 華爾街傾向多元化資產配置,尤其是私募市場和避險基金的配置

- 本週重要經濟數據及事件 (美東時間)

- 週一

- 09:45 12 月 S&P Global 服務業 PMI

- 13:00 三年期國債拍賣

- 週二

- 10:00 12 月 ISM 服務業 PMI

- 10:00 11 月 JOLTS 職缺報告

- 週三

- 08:15 ADP 小非農就業

- 13:00 10 年期國債拍賣

- 14:00 12 月 FOMC 會議紀要

- 週四

- 08:30 初領失業救濟金人數、持續請領失業救濟金人數

- 13:00 30 年期國債拍賣

- 週五

- 10:00 12 月非農就業報告、失業率

- 10:00 1 月密西根大學消費者信心指數

- 10:00 1 月密西根大學 1 年通膨預期

- 10:00 1 月密西根大學 5 年通膨預期

圖 1-1、Nvidia CEO 黃仁勳 CES 2025 Keynote Speech

圖 1-2、AMD CES 2025 演講

圖 1-3、華爾街預期 12 月非農就業數據顯示 2024 年新增就業平均月增 179k

圖 1-4、比特幣 ETF IBIT 2025/1/2 創下成立以來最大單日資金流出

圖 1-5、VIX、MOVE、全球匯率波動率指數均出現攀升趨勢

圖 1-6、美國政府債務赤字持續大幅攀升

圖 1-7、高利率環境下私募基金更傾向投資價值股、甚至將其私有化

圖 1-8、2024/12 BofA Sell Side 情緒指標距離賣出剩 1%

圖 1-9、Ded Davis 股票債券複合指數

美股探路客 PressPlay 國際創投視野|高成長投資學專案

每週共五篇高成長賽道、公司深度研究、市場趨勢、總體經濟分析文,專屬互動社群提供即時市場投資資訊,幫助投資人掌握投資獲利契機,以國際創投視野佈局投資,請點擊下方圖片試閱文章、訂閱!

試閱文章:

近期財報發佈時程

重點觀察財報

- 1/6 週一

- 無

- 1/7 週二

- 無

- 1/8 週三

- Jefferies

- 1/9 週四

- 美股休市

- 1/10 週五

- 無

美股探路客推薦 風傳媒 x 華爾街日報 VVIP 優惠的中、英、日文版優惠方案,平均每天不到台幣 $11,歡迎使用推薦碼 RAIKKWSJ 訂閱,獨家贈送價值 $499 的一個月 PressPlay【國際創投視野|高成長投資學】訂閱專案

上週重要回顧

主要指數、資產價格

- 週一 上週高盛示警年底退休基金及部分機構資產配置規定,年底持倉再平衡將賣出 210 億美元價值股票,加上投資人年底獲利了結,S&P 500、Nasdaq 繼續下跌超過 1%,盤前傳出字節跳動 2025 年將購買價值 70 億美元的 Nvidia 晶片,Nvidia 股價開高但最後僅上漲 0.35%

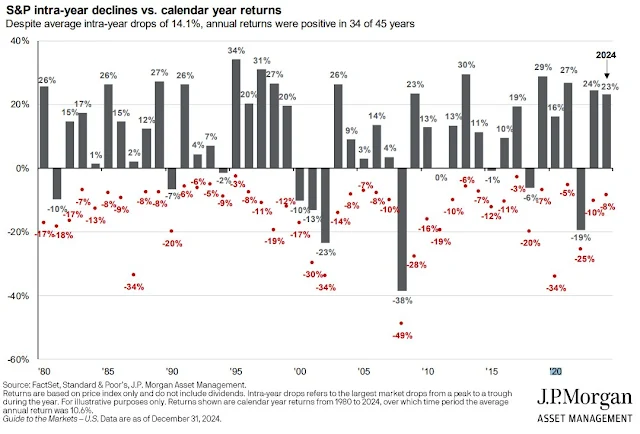

- 週二 三大指數年底最後交易日繼續下跌,S&P 500 及 Nasdaq-100 連續四個交易日下跌,S&P 500 更創下 1952 年以來聖誕節到年底表現最差紀錄 (圖 2-1),不過全年上漲 23.3%,Nasdaq-100 全年上漲 24.9%,連續二年都漲幅都超過 20%,1980 年以來僅發生在 1995~2000 年時期 (圖 2-2)

- 週三 美股元旦假期休市

- 週四 2025 年首個交易日盤前 Tesla 發布 2024Q4 交付量 495,570 輛、低於華爾街預期的 512,277,2024 全年交付 1,789,226 輛、低於 2023 年的 1,808,581,創下 10 年來首次年度交付量衰退紀錄 (圖 2-3),並未達到馬斯克上次財報電話會議表示 2024 全年溫和成長的目標,美股三大指數繼續下跌,S&P 500 及 Nasdaq-100 已連跌 5 日

- 週五 美股三大指數均出現反彈,S&P 500 漲幅最大前兩位為 AI 伺服器的 SMCI 美超微、AI 能源的 Vistra Energy,Nvidia 上漲超過 4%,S&P 上漲公司數 399、103 家下跌,科技巨頭僅有 Apple 因中國傳出 iPhone 降價促銷下跌

- 重要經濟數據

- 優於預期

- 11 月成屋銷售 2.2% MoM vs 0.9% 預期

- 上週初領失業救濟金人數 211k vs 222k 預期

- 持續請領失業救濟金人數 1,844k vs 1,890k 預期

- 12 月 S&P Global 製造業 PMI 49.4 vs 48.3 預期

- 符合預期

- 無

- 劣於預期

-

12 月芝加哥 PMI 36.9 vs 42.7 預期

- 12 月 ISM 製造業 PMI 45.3 vs 48.0 預期

0 comments