2024/8/4 美股財經週報

Market Outlook 2024 WK#32

本週觀察重點

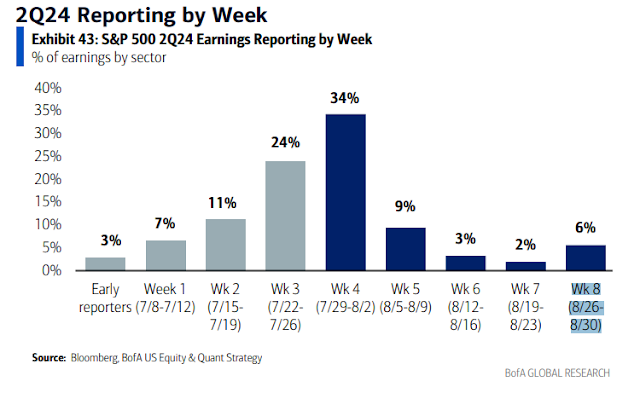

- 本週最重要的經濟數據為週一的服務業 PMI、週四的持續請領失業救濟金人數,上週就業數據讓市場擔憂美國經濟衰退風險上升,市場關注週一 CNBC 盤前訪問芝加哥聯儲總裁 Goolsbee 的看法,以及週四日本央行公布 7 月貨幣政策會議摘要是否暗示年底前再升息,本週 8% 的 S&P 500 公司將發布財報 (圖 1-1),其中重磅的有 AI 伺服器的 SuperMicro、減肥藥雙雄 Novo Nordisk 及 Eli Lilly

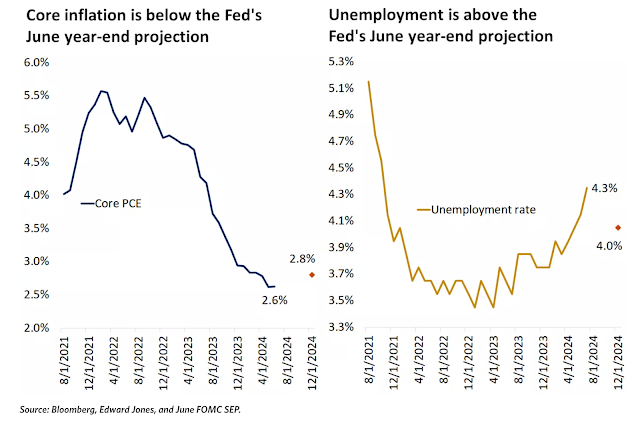

- 上週連續兩天就業數據、失業率不佳導致美股大跌,市場交易邏輯自軟著陸迅速轉向擔憂衰退,華爾街憂慮 Fed 9 月才降息政策過度滯後,經濟壞消息成為股市壞消息,關注焦點自通膨數據轉向就業 (圖 1-2),預期經濟數據將更為重要,機構 Fundstra 分析 7 月初領失業救濟金人數明顯受到德州颶風影響 (圖 1-3),當下影響市場因素複雜,除美國就業問題外,日本是否繼續升息進一步影響套利交易及流動性、中東局勢升溫、逐漸臨近美國總統大選不確定性

- 美國失業率攀升至 4.3%,儘管鮑威爾在 FOMC 記者會表示會中並未考慮降息 2 碼,但華爾街投資銀行全面調高降息預期,JPMorgan 與 Citi 都預期 9、11 月各降 2 碼,Goldman Sachs、Barclays 目前則預期 9、11、12 月各降息 1 碼,Bloomberg 報導 9 月降息 2 碼機率超過 70%、市場預期年底前降息 119 個基點 (圖 1-4),不過週五芝加哥聯儲總裁 Goolsbee 表示 Fed 不會對單一經濟數據做出過度反應 (圖 1-5)

- 上週五 VIX 飆升、S&P 500 指數觸及 100 日均線支撐,BofA 分析 3 個月的 VIX、VIX 比例 (VIX3M vs VIX) 上週五創下 2022 年 10 月以來最低、進入 1.0 的超賣區,代表出現市場投降的訊號,代表指數接下來可能進入穩定狀態,不過比例必須明確回升到 1.0 之上才能確認已達 S&P 500 低點 (圖 1-6)

- 7 月上旬資金輪動到降息受惠的小型股、金融及工業板塊,上週資金再次輪動到房地產及公用事業等穩定配息、波動小的板塊 (圖 1-7),由於 S&P 500 下跌,羅素 2000 與 S&P 500 估值差距開始縮小,小型股吸引力下降 (圖 1-8)

- BofA 認為美股 2024 年已經見頂,全球策略師 Hartnett 上週報告認為在缺少政府大舉支出背景下,投資人低估刺激疲軟經濟需要的降息幅度,美國政府支出開始下滑,過去 ISM 製造業指數低於 50 且非農就業數據未出現負值只發生在 1984/9~1986/4 (圖 1-9),認為股市已經超漲太多,建議投資人第一次降息時賣出持股

- 本週重要經濟數據及事件 (美東時間)

- 週一

- 09:45 S&P Global 服務業 PMI

- 10:00 ISM 服務業 PMI

- 週二

- 10:00 Atlanta Fed GDPNow Q3 初始值

- 13:00 3 年期國債拍賣

- 週三

- 13:00 10 年期國債拍賣

- 19:50 日本 7 月貨幣政策意見摘要

- 週四

- 08:30 初領失業救濟金人數、持續請領失業救濟金人數

- 13:00 30 年期國債拍賣

- 週五

- 無

圖 1-1、Q2 財報季 S&P 500 各週發布比例

圖 1-2、市場關注焦點自通膨轉向就業、經濟

圖 1-3、Fundstrat 分析初領失業救濟金受德州颶風影響

圖 1-4、市場預期 2024 年底前降息 119 個基點

圖 1-5、Goolsbee 上週五接受 Bloomberg 專訪

圖 1-6、BofA 分析 VVIX/VIX 跌至 1.0 超賣區

圖 1-7、資金上週再次出現板塊輪動、流入房地產、公用事業板塊

圖 1-8、羅素 2000 減去 S&P 500 估值差距吸引力下滑

圖 1-9、ISM 製造業 PMI vs 非農就業趨勢

美股探路客 PressPlay 國際創投視野|高成長投資學專案

每週共五篇高成長賽道、公司深度研究、市場趨勢、總體經濟分析文,專屬互動社群提供即時市場投資資訊,幫助投資人掌握投資獲利契機,以國際創投視野佈局投資,請點擊下方圖片試閱文章、訂閱!

試閱文章:

本週財報發佈時程

重點觀察財報

- 8/5 週一

- Berkshire Hathaway、Biontech、Palantir、Hims|Hers、Lucid

- 8/6 週二

- Uber、Celsius、Caterpillar、Constellation Energy、Marathon、Supermicro、Rivian、Airbnb、Reddit、Upstart、Amgen

- 8/7 週三

- Shopify、Walt Disney、Novo Nordisk、Lyft、Sony、Robinhood、Applovin、Digital Turbine、Hubspot、Occidental Petroleum

- 8/8 週四

- Eli Lilly、Vistra Energy、Datadog、Novavax、Soundhound、Unity、The Trade Desk

- 8/9 週五

美股探路客推薦 風傳媒 x 華爾街日報 VVIP 優惠的中、英、日文版優惠方案,平均每天不到台幣 $11,歡迎使用推薦碼 RAIKKWSJ 訂閱,獨家贈送價值 $499 的一個月 PressPlay【國際創投視野|高成長投資學】訂閱專案

上週重要回顧

| 收盤 | 本週 | YTD | |

|---|---|---|---|

| Dow Jones | 39,737 | -2.1% | 5.4% |

| S&P 500 | 5,347 | -2.1% | 12.1% |

| Nasdaq | 16,776 | -3.4% | 11.8% |

| US10Y | 3.792% | -0.404% | -0.095% |

- 週一 盤前 Onsemi 發布營收、獲利均超預期的財報,不過營收年減 17%、獲利年減 27.8%,Q3 營收指引 1.7B~1.8B、獲利指引 $0.91~$1.03,華爾街預測為 1.78B、$0.97,汽車半導體前景仍不明,但股價仍大漲 11.5%,Morgan Stanley 將 Tesla 列為汽車股首選名單、取代 Ford,Tesla 也大漲 5.6%

- 週二 盤後微軟發布財報,數據只有關鍵的 Intelligent Cloud 一項不如華爾街預期,與 AI 息息相關的 Azure 成長率 30% 位於指引下緣,盤後大跌但電話會議後跌幅收窄,主因公司表示 AI 需求超過供給能力,不過要 FY2025H2 才能改善,詳細分析參見圖 2-1

- 週三 聯準會維持利率 5.25%~5.5% 不變,雖然會議聲明並無降息的訊息,但聯準會喉舌表示 “dual mandate” 雙重使命重新出現、通膨從 “高漲” (elevated) 修正至 “有些高” (somewhat elevated) (圖 2-2),鮑威爾記者會表示聯準會最快可能在 9 月降息,引發美股大漲,S&P 500 上漲 1.58%、創下 FOMC 兩年來當日最大漲幅 (圖 2-3),Nasdaq-100 上漲 3.01%、道瓊工業指數上漲 0.24%,小型股羅素 2000 指數開高走低上漲 0.51%

- 週四 盤前發布初領失業救濟金人數創下近一年來新高,持續請領失業救濟金人數攀升至 188 萬人、2021 年 11 月以來新高 (圖 2-4),ISM 製造業 PMI 持續萎縮,ISM 聘雇指數創下經濟衰退外 21 年以來新低 (圖 2-5),市場憂慮經濟衰退,十年期國債利率跌破 4%,S&P 500 下跌 1.37%、Nasdaq-100 大跌 2.44%、費城半導體指數大跌 7.14%

- 週五 盤前發布 7 月非農就業人數 114k 遠低於預期的 179k,失業率上升至 4.3%、觸發預測經濟衰退指標之一的 Sahm Rule (圖 2-6),投資人憂慮 Fed 貨幣政策滯後、經濟衰退,VIX 飆升,S&P 500 下跌 1.84%、Nasdaq-100 大跌 2.38%、連續四周下跌,道瓊工業指數跌破 4 萬點、下跌 1.51%,經濟敏感的羅素 2000 大跌 3.52%,費城半導體指數更大跌 5.18%、7 月已經回檔 11.95%,10 年期國債利率單週創下 2008 年以來最大下跌幅度 (圖 2-7)

- 上週重要財經數據

- 優於預期

- 美國商會 Conference Board 消費者信心指數 100.3 vs 99.7

- 6 月 JOLTS 新增職缺 8.184M vs 8.020M 預期

- 7 月芝加哥 PMI 45.3 vs 44.8 預期

- 7 月成屋銷售 4.8% MoM vs 1.4% 預期

- 預期相符

- 無

- 劣於預期

- ADP 非農就業 122k vs 147k 預期

- Employment Cost Index ECI 0.9% vs 1.0% 預期

- 上週初領失業救濟金人數 249k vs 236k 預期

- 持續請領失業救濟金人數 1,877k vs 1,860k 預期

- 7 月 ISM 製造業 PMI 46.8 vs 48.8 預期

- 比特幣週五收在 $61,421,較上週五收盤的 $67,921 大跌 9.57%

圖 2-1、微軟財報分析

圖 2-2、聯準會喉舌分析 FOMC 會議聲明

FOMC holds rates steady

— Nick Timiraos (@NickTimiraos) July 31, 2024

No explicit signal of a September rate cut, but some very meaningful changes in the top of the statement:

-The dual mandate is back

-Inflation has been downgraded from “elevated” to “somewhat elevated” pic.twitter.com/pfEpDOkgFN

0 comments