2024/7/21 美股財經週報

Market Outlook 2024 WK#30

本週觀察重點

- 本週最重要的經濟數據為週四的 Q2 GDP、週五的 PCE 通膨,川普當選機率上升、華爾街紛紛開始分析 Trump trade 川普交易 2.0 的影響,Q2 財報季正式開啟,科技巨頭 Tesla、Alphabet 週二盤後將發布財報,美國財政部週二到週四將分別拍賣 690 億的 2 年期、700 億 5 年期及 440 億的 7 年期國債

- 華爾街預測週五將發布的 6 月核心 PCE 通膨月增率 0.1%,3 個月的年化數據 1.8% 將低於 Fed 的 2.0% 目標 (圖 1-1),Q2 GDP 年化後預期為 1.9%、較 Q1 的 1.4% 成長加速,但仍為 2 年來連續兩季的最低增速,市場目前已 100% 定價 9 月將至少降息一碼、11 月降息機率 60% (圖 1-2),不過 7 月底的 FOMC 會議距離 9 月會議間仍有 2 次 CPI 數據,川普 7 月 17 日接受 Fox News 專訪時警告 Fed 不該在大選前降息提振經濟及拜登選情

- Trump trade 川普交易 2.0 成為華爾街焦點,投資人開始買入小型股、“舊經濟” 股票,預期川普勝選將複製 2016 年趨勢,小型股羅素 2000 指數近期表現大幅超越大型股的羅素 1000 指數,類似 2016 年川普意外勝選的 Trump trade (圖 1-3),當時華爾街憂慮保護主義將導致股市遭到拋售,結果減稅政策導致股市大漲,核心為拋售科技巨頭、買入以美國國內市場為主的小型股、舊經濟股票,川普 2016 年當選三個月內金融股、羅素 2000 及工業板塊、能源、價值股報酬率均超越 S&P 500,科技股及美元則表現落後 (圖 1-4),不過科技板塊在 4 年川普任內表現依舊大幅超越其他板塊及羅素 2000

- 川普計劃出席 7/27 在田納西州舉辦的比特幣年度大會發表演講,並舉辦限定 100~150 位名額、每位 $844,600 的募款餐會,席間與川普合照的價格為 6~10 萬美元 (圖 1-5),預期大會前比特幣仍有表現空間,川普 6 月與加密貨幣挖礦業者會面後,表達對加密貨幣的喜愛並理解其重要性,與 5 年前的立場不同,比特幣、挖礦股都被歸類 Trump trade 2.0 的交易,加密貨幣產業希望川普當選能讓 SEC 監管鬆綁

- 隨著經濟放緩跡象更明顯,利率調整約需要一年才能對經濟產生影響,越來越多華爾街機構示警 Fed 延遲降息的風險,加上選舉情勢不斷變化,買入保護市場可能崩盤的交易、稱為尾部風險合約 (tail risk contract) 需求開始攀升,TailDex 指數創下去年 10 月以來最快速度 (圖 1-6),代表保護下跌約 10% 的需求 SkewDex 也創下 2023 年 8 月以來新高,VIX 指數上週也上漲 32% (圖 1-7),RBC 資本認為市場情緒存在拐點,漲多的股票如 Nvidia 開始出現風險對沖交易,接下來美股波動性將放大

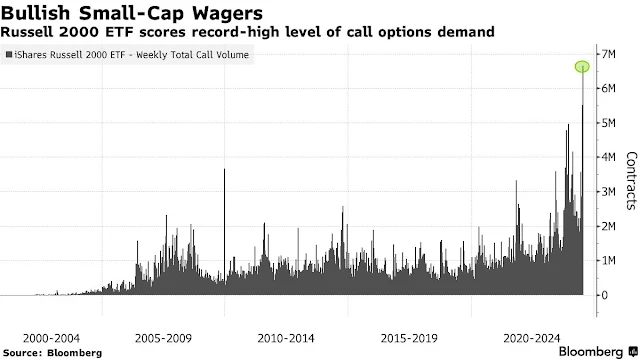

- 截至上週三的一週內,羅素 2000 ETF IWM 流入資金 100 億美元創下歷史紀錄,上週看漲期權交易量也創下歷史紀錄 (圖 1-8),降息預期及川普交易 2.0 影響下,7 月迄今板塊輪動明顯,S&P 500 科技板塊下跌 1%,房地產、金融、公用事業及工業板塊分別上漲 5.4%、4.2%、2.9% 及 2.4% (圖 1-9),但上週美股下跌擴及所有板塊及小型股,RBC 資本認為板塊輪動過去多次發生假訊號成為 bull trap,投資人仍須謹慎,輪動是否持續取決於經濟數據、獲利基本面,Q2 財報季將是檢驗的時刻

- 本週重要經濟數據及事件 (美東時間)

- 週一

- 無

- 週二

- 08:30 6 月成屋銷售數據

- 13:00 2 年期國債拍賣

- 週三

- 09:45 7 月 S&P Global 製造業 PMI

- 09:45 7 月 S&P Global 服務業 PMI

- 10:00 6 月新屋銷售

- 13:00 5 年期國債拍賣

- 週四

- 08:30 初領失業救濟金人數、持續請領失業救濟金人數

- 08:30 Q2 GDP

- 13:00 7 年期國債拍賣

- 週五

- 08:30 6 月 PCE、核心 PCE 通膨

- 10:00 密西根大學消費者信心指數

- 10:00 密西根大學消費者 1 年、5 年通膨預期

圖 1-1、美國核心 CPI 年化數據及預測

圖 1-2、市場預期 9 月降息機率 100%

|

| Source: CBOE |

圖 1-3、川普當選機率高漲、美股似乎開始複製 Trump trade 2.0

圖 1-4、2016 年川普意外當選 3 個月內報酬率超越 S&P 500 的板塊

圖 1-5、川普週末出席比特幣大會、募款餐會邀請函

圖 1-6、下跌 (黑線)、尾部風險 (紅線) 對沖需求近期快速攀升

圖 1-7、恐慌指數 VIX 上週飆升

圖 1-8、羅素 2000 ETF IWM 看漲期權上週交易量創下歷史紀錄

圖 1-9、S&P 500 及各板塊 YTD、MTD 表現

美股探路客 PressPlay 國際創投視野|高成長投資學專案

每週共五篇高成長賽道、公司深度研究、市場趨勢、總體經濟分析文,專屬互動社群提供即時市場投資資訊,幫助投資人掌握投資獲利契機,以國際創投視野佈局投資,請點擊下方圖片試閱文章、訂閱!

試閱文章:

本週財報發佈時程

重點觀察財報

- 7/22 週一

- Verizon、NXP、Cadence

- 7/23 週二

- Spotify、UPS、GE Aerospace、GM、Coca Cola、Lockheed Martin、Tesla、Alphabet、Enphase、VISA、Texas Instrument、Chubb、Seagate

- 7/24 週三

- Vertiv、AT&T、NextEra Energy、Thermo FIsher、GE Vernova、General Dynamics、Boston Scientific、Chipotle、Ford、ServiceNow、IBM

- 7/25 週四

- American Airlines、Abbvie、Honeywell、Southwest、AstraZeneca

- 7/26 週五

- 3M

美股探路客推薦 風傳媒 x 華爾街日報 VVIP 優惠的中、英、日文版優惠方案,平均每天不到台幣 $11,歡迎使用推薦碼 RAIKKWSJ 訂閱,獨家贈送價值 $499 的一個月 PressPlay【國際創投視野|高成長投資學】訂閱專案

上週重要回顧

| 收盤 | 本週 | YTD | |

|---|---|---|---|

| Dow Jones | 40,288 | 0.7% | 6.9% |

| S&P 500 | 5,505 | -2.0% | 15.4% |

| Nasdaq | 17,727 | -3.6% | 18.1% |

| US10Y | 4.239% | 0.048% | +0.352% |

- 週一 川普週末在競選活動遭槍擊僅耳朵受傷後,以美國國旗為背景、高舉右手高喊三次 Fight 後當選機率大增,川普選擇與矽谷科技公司關係良好的 JD Vance 為副總統,Trump trade 川普交易成為市場關注焦點,道瓊斯工業指數突破歷史新高、羅素 2000 指數大漲 1.8%,Trump Media & Technology Group Corp (DJT) 大漲 31%,但全週漲幅回落至 13%,S&P 500 能源板塊 ETF XLE 及羅素 2000 指數大漲 1.8%

- 週二 三大指數均上漲,道瓊工業指數大漲 1.8% 再創歷史新高、羅素 2000 指數飆升 3.5%,那斯達克 100 指數則僅小漲 0.06%,板塊輪動趨勢明顯,資金自科技巨頭流向小型股、漲幅落後族群,羅素 2000 近 4 日表現超越那斯達克 100 指數達 12%、創下 2011 年以來紀錄 (圖 2-1),市場廣度大幅改善,不過羅素 2000 超買程度創下歷史紀錄,顯示回檔整理機率大增 (圖 2-2)

- 週三 ASML 盤前發布財報營收及獲利均超預期,但營收、毛利率指引低於預期 (圖 2-3),股價大跌 12.7%,費城半導體指數大跌 6.8%、創下 2020 年以來最大跌幅,受半導體族群及科技巨頭拖累,那斯達克 100 指數跳空大跌 2.9%

- 週四 盤前台積電發布全面超越預期的財報 (圖 2-4),但盤中大幅震盪受盤僅小漲 0.39%,道瓊斯指數、羅素 2000 指數均大跌超過 1%,S&P 500、Nasdaq-100 也下跌,盤後 Netflix 發布不錯的財報,但本季營收指引低於預期 1.1%、全年營收指引也低於預期 (圖 2-5),Netflix 週五股價震幅高達 7.7%、收盤仍下跌 1.5%

- 週五 微軟 Windows 系統發生史上最嚴重當機事件,造成銀行系統停擺、航班票務僅能人工作業、醫院無法取得病患資料、汽車供應鏈停擺,事件起因為端點防護資安公司 Crowrdstrike 於 Windows 的更新檔案出錯而非網路攻擊或資安事件,Crowdstrike 在端點防護市占率 18%、僅次於 Microsoft 的 25%,週五股價大跌 11%、跌至 200 日均線支撐 (圖 2-6)

- 上週重要財經數據

- 優於預期

- 6 月零售銷售數據 +0.0% MoM vs -0.3% 預期

- 6 月建築許可 1.446M vs 1.400M 預期

- 6 月新屋開工 1.353M vs 1.300M 預期

- 7 月費城製造業指數 13.9 vs 2.7 預期

- 預期相符

- 劣於預期

- 7 月紐約州製造業 -6.6 vs -5.5 預期

- 上週初領失業救濟金人數 243k vs 229k 預期

- 持續請領失業救濟金人數 1,867k vs 1,860k 預期

- 比特幣週五收在 $66,705,較上週五收盤的 $57,889 大漲 15.2%

圖 2-1、羅素 2000 近 4 個交易日表現超越那斯達克 100 達 12%

圖 2-2、羅素 2000 指數超買程度創下歷史紀錄

|

| Source: Bespoke |

圖 2-3、ASML 財報表現

|

| Source: ConsensusGuru |

圖 2-4、台積電 Q2 財報全面超越預期

圖 2-5、Netflix Q2 財報、營收指引低於預期

|

| Source: ConsensusGuru |

圖 2-6、Crowdstrike 因 Windows 更新出錯大跌至 200 日均線

|

| Source: TradingView |

0 comments