2024/6/23 美股財經週報

Market Outlook 2024 WK#26

本週觀察重點

- 本週最重要的經濟數據為週五盤前的 5 月 PCE 通膨,週二~週四財政部將分別拍賣 2 年期、5 年期、7 年期國債,週三 Nvidia 將舉行股東大會,盤後美光 Micron 發布財報,華爾街預測 PCE 月增率 0%、核心 PCE 月增 0.1% (圖 1-1),年增率 2.6%、創下 2021 年 3 月以來最低,通膨繼續降溫,另外關注重點為個人收入及支出數據,此外川普及拜登將在美東週四晚間 9 點舉行首場總統大選辯論會

- 1980 年以來 S&P 500 從來沒有在 6 月見頂過,顯示美股 7 月續漲機率高 (圖 1-2),但歷史數據顯示本週 S&P 500 下跌機率高,1985 年以來 3/19~6/19 共上漲 29 次,之後的 6/19~6/27 大致對應 6 月四巫日後一週僅卻下跌 21 次、機率達 72.4%,且近 19 次僅上漲過 2 次,之後 6/27~7/23 則上漲機率高達 86.2% (圖 1-3)

- All Star Charts 分析 Nasdaq-100 的 14 日 RSI 指標在 6/17 突破 80 (圖 1-4),1990 年以來共發生過 26 次,5 日後的上漲機率 50%、漲跌幅中位數 0.0%,10 日後的上漲機率降至 38.5%、中位數為下跌 0.5% (圖 1-5),代表本週 Nasdaq-100 下跌機率高於上漲

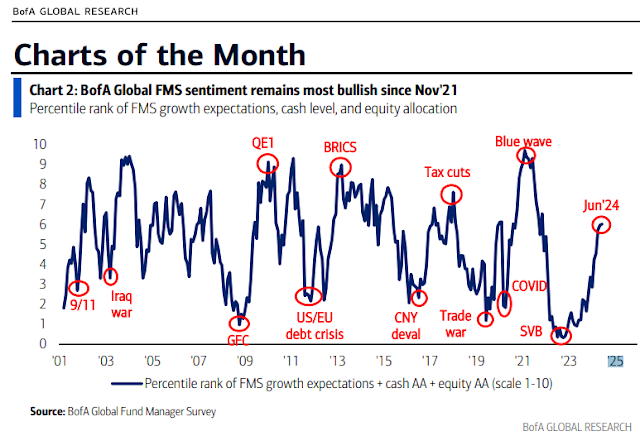

- BofA 6 月調查受益於貨幣市場基金的 206 位管理資產達 6400 億的全球投資人,其中 32% 選擇流入美國股市、19% 選擇投資全球股市、25% 則選擇購買政府國債,投資人處於 2021 年 11 月以來最看好股市的狀態 (圖 1-6),但看好科技股的比例已見頂、降至 2023 年 10 月以來最低的 20% (圖 1-7),現金部位來到 3 年來最低的 4.2% (圖 1-8),但巴菲特的波克夏現金部位則來到歷史新高

- 華爾街 S&P 500 2024 年目標價最高為 Evercore ISI 的 6000 點、最低為 JPMorgan 的 4200 點,差距高達 42.8% (圖 1-9)、過去 15 年僅次於 2023 年,準確預測 2008 年崩盤的 David Rosenberg 認為目前關鍵在企業獲利,若企業獲利無法達到高估值的期望,市場將會下跌,特別是當前市場漲幅過於集中,最看空的 JPMorgan Kolanovic 則認為從歷史及統計紀錄來看,升息週期風險資產的高估值雖然可能,但與過往不同的機率很低

- 外資連續 4 週大賣日股創下 2023 年 9 月以來最長紀錄 (圖 1-10),Citi 認為公司治理改革、日本央行貨幣政策都充滿不確定性,認為日股面臨修正壓力,BofA 調查基金經理人高達 1/3 認為日股已見頂,日幣匯率持續走低,投資人開始憂慮將影響日本經濟、導致通膨上升,不過 BlackRock、Morgan Stanley 仍維持對日股長期正面的看法,日經 225 指數 3 月 22 日見頂後已下跌 5.7%、同期 S&P 500 上漲 4.4%

- 本週重要經濟數據及事件 (美東時間)

- 週一

- 無

- 週二

- 10:00 6 月美國商會 Conference Board 消費者信心指數

- 13:00 2 年期國債拍賣

- 週三

- 10:00 5 月新屋銷售

- 13:00 5 年期國債拍賣

- 週四

- 08:30 上週初領失業救濟金人數

- 03:30 5 月耐久財訂單

- 08:30 Q1 GDP 第三次估計值

- 10:00 5 月成屋銷售

- 13:00 7 年期國債拍賣

- 週五

- 08:30 5 月 PCE 通膨、核心通膨

- 09:45 6 月芝加哥 PMI

- 10:00 密西根大學通膨預期、消費者信心指數

- 10:30 Atlanta Fed GDPNow Q2

圖 1-1、華爾街預測 5 月 PCE、核心 PCE持續降溫

圖 1-2、1980 年迄今 S&P 500 從未在 6 月見頂過

圖 1-3、1985 年迄今 S&P 500 3/19~6/19 上漲後至 7 月下旬表現

|

| Source: @waynewhaley1136 |

圖 1-4、6/17 Nasdaq-100 14 日 RSI 指標超過 80

|

| Source: All Star Charts |

圖 1-5、Nasdaq-100 14 日 RSI 指標超過 80 後歷史表現

|

| Source: All Star Charts |

圖 1-6、BofA 基金經理人調查顯示看多股市狀況為 2021 年 11 月以來最高

圖 1-7、BofA 調查顯示投資人看好科技股比重創下 2023 年 10 月以來最低

圖 1-8、BofA 基金經理人調查顯示現金部位水準降至 4.2%

圖 1-9、華爾街 S&P 500 2024 年目標價差距高達 43%

圖 1-10、外資連續四周大賣日股、創下 2023 年 9 月以來最長紀錄

美股探路客 PressPlay 國際創投視野|高成長投資學專案

每週共五篇高成長賽道、公司深度研究、市場趨勢、總體經濟分析文,專屬互動社群提供即時市場投資資訊,幫助投資人掌握投資獲利契機,以國際創投視野佈局投資,請點擊下方圖片試閱文章、訂閱!

試閱文章:

本週財報發佈時程

重點觀察財報

- 6/24 週一

- 無

- 6/25 週二

- Carnival、Fedex

- 6/26 週三

- General Mills、Micron、Jefferies

- 6/27 週四

- Nike

- 6/28 週五

- 無

美股探路客推薦 風傳媒 x 華爾街日報 VVIP 優惠的中、英、日文版優惠方案,平均每天不到台幣 $11,歡迎使用推薦碼 RAIKKWSJ 訂閱,獨家贈送價值 $499 的一個月 PressPlay【國際創投視野|高成長投資學】訂閱專案

上週重要回顧

| 收盤 | 本週 | YTD | |

|---|---|---|---|

| Dow Jones | 39,150 | 1.5% | 3.9% |

| S&P 500 | 5,465 | 0.6% | 14.6% |

| Nasdaq | 17,689 | 0.0% | 17.8% |

| US10Y | 4.263% | 0.036% | +0.376% |

- 週一 特斯拉大漲 5%,馬斯克推文表示正在著手 Tesla Master Plan 4,並稱將是史詩級 (圖 2-1),不過特斯拉歐洲 5 月銷量同比大減 35.9%、2024 截至 5 月同比下滑 13.7%,基本面仍未見改善 (圖 2-2)

- 週二 Nvidia 大漲 3.5% 市值超越 Microsoft 登上全球最高市值第一 (圖 2-3),20 年期國債拍賣優於預期,BofA 調查顯示 32% 的投資人預期將自貨幣市場基金轉至美股、25% 將購買美國國債、19% 則計劃轉至全球股市

- 週三 美股 6 月節休市

- 週四 Nvidia 週五三巫日期權到期合約價值在全市場僅次於 S&P 500 指數、超過 SPY 及 QQQ,儘管 S&P 500 科技板塊 ETF XLK 即將再平衡,Nvidia 權重將自 5.9% 上調至 21.1%、Apple 自 22% 下降至 4.5%,週四 Nvidia 仍放量大跌 3.5%

- 週五 共 5.5 兆指數、個股、ETF 期權及期貨到期結算的三巫日,Nvidia 再大跌 3.2%,累積一週下跌 4%,Apple 因 XLK 權重調整尾盤最後 5 分鐘下殺成交量 235 億,本週累積下跌 2.35%

- 上週重要財經數據

- 優於預期

- 6 月紐約州製造業指數 -6.0 vs -12.5 預期

- S&P Global 製造業 PMI 51.7 vs 51.0 預期

- S&P Global 服務業 PMI 55.1 vs 53.4 預期

- 5 月成屋銷售 4.11M vs 4.08M 預期

- 預期相符

- 無

- 劣於預期

- 5 月零售銷售數據 +0.1% MoM vs +0.3% 預期

- 5 月核心零售銷售數據 -0.1% MoM vs +0.2% 預期

- 上週初領失業救濟金人數 238k vs 235k 預期

- 5 月建築許可 1.386M vs 1.450M 預期

- 6 月費城聯儲製造業指數 1.3 vs 4.8 預期

- 比特幣週五收在 $64,102,較上週五收盤的 $65,996 下跌 2.87%

圖 2-1、馬斯克著手撰寫 Tesla Master Plan 4

Working on the Tesla Master Plan 4. It will be epic.

— Elon Musk (@elonmusk) June 17, 2024

0 comments