Market Outlook 2024 WK#21

本週觀察重點

-

上週全球 20 個最大市場、14 個創下歷史新高,美股道指站上 4 萬點、S&P

500 突破 5300 點,本週每天都有 Fed 官員發表談話,週三將發布 FOMC 會議紀要、20 年期國債拍賣、盤後為全市場關注的 Nvidia 財報,週五有密西根大學消費者信心指數及通膨預期,Microsoft 週二 (5/21)

將舉辦 Build 開發者大會

-

Q1 財報季 93% 的 S&P 500 公司已發布財報,FactSet 統計 S&P 500 Q1

整體獲利年增 5.4%,華爾街預期 Q2 獲利同比將加速增長 9%、環比增長 5.7%

(圖 1-1),2024 全年獲利預期較 1 年前下滑 0.3%,但 2025 則上升 2.9% (圖

1-2),目前 S&P 500 Forward P/E ratio 20.7x、遠高於 5 年歷史平均的

19.2x (圖 1-3),美股上週大漲顯示市場看好企業獲利持續增長

-

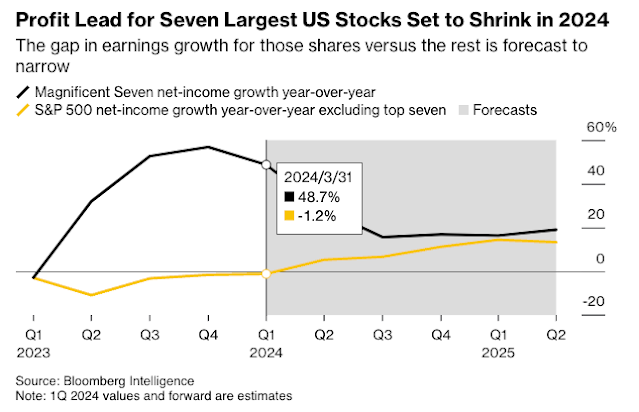

科技 7 巨頭 2024Q1 獲利年增 48.7%、S&P 500 其他 493 家公司則整體年減

1.2%,顯示

Q1 大部分獲利增長均來自科技巨頭,華爾街預測 S&P 493 Q2

開始獲利增長加速,科技巨頭因高基期 Q2 增長放緩至 28.1% YoY、S&P 493 則增長

5.3% (圖 1-4)

-

高盛統計 Q1 財報季 S&P 500 公司中 41% 提及 AI、較一年前同期的 23%

大幅增長,不過 22V Research 統計相比

’23Q4 財報季,能源板塊公司提及 AI 的比例大幅超過 40% (圖 1-5),S&P 500 公用事業板塊 ETF XLU 4 月迄今大漲

10.19%、大幅超越科技板塊 ETF XLK 的 1.7%、S&P 500 的

0.93%,高盛預估美國數據中心 2030 電力需求將較 2024 年倍增 (圖 1-6)

-

高盛全球市場策略專家 Rubner 認為市場出現憂慮獲利大幅落後的 FOMU 情緒 (fear of materially

underperforming),代表散戶交易活動的非交易所平台佔比來到 51.6%、創下 4

年來新高

(圖 1-7),一般家庭是美國股市最大擁有者,持有價值 76

兆美股市場的 39%,也擁有共同基金與 ETF

的 65%,近期剛剛贏得對抗空頭的勝利,建議下週觀察 SPY 及 QQQ

的資金流入

-

BofA 策略師 Hartnett

警告美股面臨滯脹風險,美國經濟成長出現放緩跡象,通膨依舊深具黏性、投資人過於樂觀,FMS

基金經理人調查顯示其持倉部位來到 2022 年以來高位 (圖 1-8),82% 認為 Fed

將在下半年降息,全球財政政策刺激程度創下 2009 年來歷史高位 (圖

1-9),Citi 美國經濟驚喜指標 2024 快速下滑、美股卻持續上漲 (圖

1-10),認為長天期國債將捲土重來且是對抗 2024

下半年宏觀經濟放緩的最佳對沖風險標的,並看好公用事業優於科技股表現

- 本週重要經濟數據及事件 (美東時間)

- 週一

- 週二

- 週三

- 10:00 4 月成屋銷售

- 13:00 20 年期國債拍賣

- 14:00 FOMC 會議紀要

- 週四

- 08:30 上週初領失業救濟金人數

- 09:45 S&P Global 5 月製造業 PMI

- 10:00 4 月新屋銷售

- 13:00 10 年期 TIPS 拍賣

- 週五

- 08:30 4 月耐久財訂單

- 10:00 5 月密西根大學消費者信心指數、通膨預期

圖 1-1、S&P 500 每季 EPS 獲利及華爾街預期

|

| Source: FactSet |

圖 1-2、華爾街對 S&P 500 2024、2025 全年獲利預測值變化

圖 1-3、S&P 500 Forward P/E ratio 20.7x 處於歷史高位

|

| Source: FactSet |

圖 1-4、S&P 500 Q1 獲利增長仰賴科技 7 巨頭、其他 493 家整體獲利衰退

圖 1-5、Q1 財報季能源板塊提及 AI 環比增長領先所有板塊

圖 1-6、高盛預測數據中心電力需求 2030 將較 2024 倍增

圖

1-7、高盛統計代表散戶的非交易所平台交易比重來到 51.6%、4 年來新高

|

Source: Goldman Sachs

|

圖 1-8、BofA 基金經理人調查顯示股市持倉來到 2021 年以來高位

圖 1-9、BofA 基金經理人調查顯示全球財政政策刺激過度

|

| Source: BofA |

圖 1-10、Citi 美國經濟驚喜指數 2024 年一路下滑

每週共五篇高成長賽道、公司深度研究、市場趨勢、總體經濟分析文,專屬互動社群提供即時市場投資資訊,幫助投資人掌握投資獲利契機,以國際創投視野佈局投資,請點擊下方圖片試閱文章、訂閱!

試閱文章:

本週財報發佈時程

重點觀察財報

- 5/20 週一

- 理想汽車、Palo Alto Networks、Zoom

- 5/21 週二

- Macy's、Lowe's、AutoZone、小鵬汽車

- 5/22 週三

- Target、TJX、Analog Devices、Nviida、Snowflake、Synopsys

- 5/23 週四

- 5/24 週五

美股探路客推薦 風傳媒 x 華爾街日報 VVIP 優惠的中、英、日文版優惠方案,平均每天不到台幣 $11,歡迎使用推薦碼

RAIKKWSJ

訂閱,獨家贈送價值 $499 的一個月

PressPlay【國際創投視野|高成長投資學】訂閱專案

上週重要回顧

|

收盤 |

本週 |

YTD |

| Dow Jones |

40,004 |

1.2% |

6.1% |

| S&P 500 |

5,303 |

1.5%

|

11.2% |

| Nasdaq |

16,686 |

2.1% |

11.2% |

| 10Y國債利率 |

4.418% |

-0.078%

|

+0.531% |

-

週一 2021 年引發 meme 風潮的 Keith Gill 在 Twitter/X

沈寂三年後推文數小時內吸引超過 12M 次觀看,截至 5/19 觀看次數超過 27.4M

(圖 2-1),Gamestop 狂飆 74%,帶動其他 meme 股 AMC 大漲

78%,儘管漲勢回落但 GME 本週仍上漲 27%、AMC 上漲 51%

-

週二 盤前發布 4 月生產者物價指數 PPI,月增率 0.5% 大幅超出預期的

0.3%,但部分原因為 3 月 PPI 月增率自 +0.2% 大幅下修至 -0.1%,3 月核心

PPI 也自 +0.2% 大幅下修至 -0.1% 所致,PPI、核心 PPI 年增率部分均反轉向上

(圖 2-2),不過計入 Fed 關注的 PCE

通膨成份則出現放緩趨勢,盤前期貨指數下跌但快速反彈,三大指數均收漲

-

週三 盤前發布 4 月 CPI 數據全面符合預期,核心 CPI 月增率 2024

首次出現減緩 (圖 2-3

藍線),零售銷售數據則大幅低於預期,且前兩月數據也下修 (圖 2-4),顯示 Q2

消費放緩,S&P 500 突破歷史新高、站上 5300 點

-

週四 道瓊工業指數盤中觸及 4 萬點,道指 5 月已上漲 5.79%,3 萬點漲至 4

萬點成分股貢獻排行排行前三的分別是高盛 GS、微軟 MSFT、聯合健康 UNH (圖

2-5) ,道指共有 30 家公司、以股價作為股權重配比,權重排行為聯合健康 UNH

佔 8.58%、高盛 GS 佔 7.64%、微軟 MSFT 佔 6.93%,蘋果 Apple 僅佔 3.12%

-

週五 VIX 自 2023 年 12 月以來首次跌破 12,S&P 500 站上 5300

點、道指正式站上 4 萬點,Reddit 宣布與 OpenAI 合作將導入 ChatGPT

到其平台上,OpenAI 則能使用 Reddit 平台行的數據,Reddit 週五大漲

10%、全週上漲超過 15%,IPO 以來已上漲超過 6 成

- 上週重要財經數據

- 優於預期

- 4 月 CPI +0.3% MoM vs +0.4% 預期

- 預期相符

- 4 月 PPI +2.2% YoY

- 4 月核心 PPI +2.4% YoY

- 4 月 CPI +3.4% YoY

- 4 月核心 CPI +3.6% YoY

- 4 月核心 CPI +0.3% MoM

- 劣於預期

- 紐約聯儲消費者 1 年通膨預期 3.3% vs 3.0% 預期

- 4 月 PPI +0.5% vs +0.3% 預期

- 4 月核心 PPI +0.5% vs +0.2% 預期

- 4 月零售銷售數據 +0.0% MoM vs +0.4% 預期

- 上週初領失業救濟金人數 222k vs 219k 預期

- 持續請領失業救濟金人數 1.794M vs 1.780M 預期

- 4 月建築許可 1.44M vs 1.48M 預期

- 4 月新屋開工 1.36M vs 1.42M 預期

- 4 月經濟領先指標 -0.6% vs -0.3% 預期

- 比特幣週五收在 $67,053,較上週五收盤的 $60,793 大漲 10.3%

圖 2-1、Roaring Kitty 睽違近三年後首次推文、引發 meme 股大漲

圖 2-2、美國生產者物價指數 PPI 反轉向上

圖 2-3、4 月核心 CPI 為 2024 年首次下滑 (藍線)

圖 2-4、4 月零售銷售數據大幅低於預期且前兩月數據均下修

圖 2-5、道瓊工業指數 3 萬漲至 4 萬點貢獻排行

0 comments