Market Outlook 2024 WK#17

本週觀察重點

-

本週最關鍵的經濟數據為週五的 3 月 PCE 通膨,週四將發佈 Q1 GDP 初值,華爾街預測 3 月 PCE 年增 2.6%、較 2 月 2.5% 上升,但核心 PCE

2.7%、較 2 月 2.6% 下滑,相較 CPI 數據顯示通膨降溫 (圖 1-1),本週為 Q1

財報季的超級財報週,40% 的 S&P 500 公司將發布財報,科技巨頭週二 Telsa、週三 Meta、週四 Alphabet 及 Microsoft 將發布財報

-

上週五科技巨頭及半導體板塊遭到拋售 (圖 1-2),S&P 500 下跌

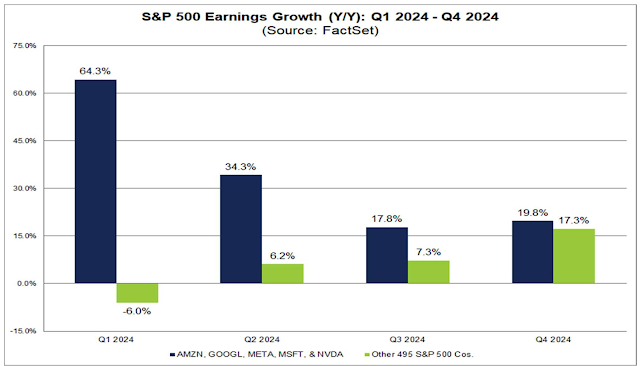

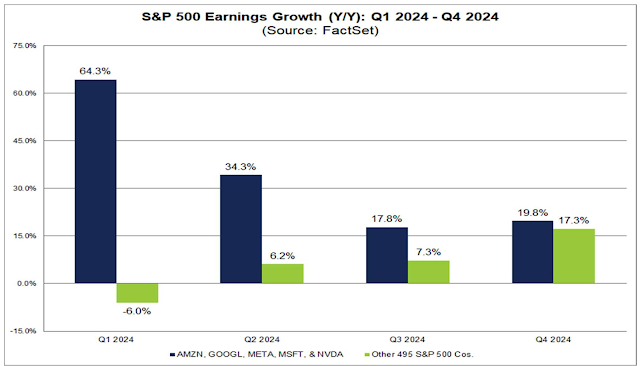

0.88%,但等權重 ETF RSP 收漲 0.38%,資金湧向非科技股,FactSet 統計華爾街預期貢獻 S&P 500 Q1 盈利最高的 5 家科技巨頭依序為

Nvidia、Amazon、Meta、Alphabet、Microsoft,Q1 平均獲利年增 64.3%,其餘

495 家則年減 6%,5 家科技巨頭的獲利增長則逐季下滑,Q4 將剩下 19.8%、略高於其他 495

家的 17.3% (圖 1-3)

-

S&P 500 上週跌破 5000 點、觸及 21 EMA 支撐、週 MACD 死亡交叉 (圖

1-4),但 RSI 指標已逼近超賣區 (圖 2-4),上週台積電、Netflix

交出超預期的財報,但股價均大跌,軟著陸、降息預期及 AI

熱潮是推動美股本輪上漲主要動力,但 Nvidia 上週五大跌

10%、距歷史高點已下跌近 20%,本週科技巨頭 Meta、Alphabet 及 Microsoft 財報後表現將為科技股能否支撐美股 Q1 財報季的關鍵

-

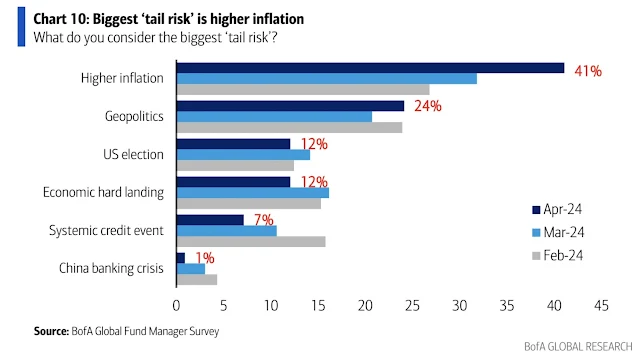

BofA 基金經理調查顯示,41% 的投資人認為最大的尾部風險 (tail risk)

是通膨、地緣政治衝突風險為 24%、美國總統大選與經濟硬著陸均僅有 12% (圖

1-5),顯示通膨依舊是 2024 年美股最大的風險,認為經濟軟著陸的比例自

1 月的 71% 降至 54%,不著陸則自 7% 大幅上升至 36% (圖

1-6),基金經理債券持倉比重 4 月大減、創下 20 年來最高紀錄 (圖

1-7),佈局抗通膨的材料、大宗商品、能源及工業板塊,拋售債券、減少現金部位

(圖 1-8)

-

S&P 500 已連跌 6 天,2 年期國債利率逼近 5%、10 年期國債利率突破

4.6%,S&P 500 盈餘殖利率與 10 年期國債利率差異創下 2002

年以來最差紀錄 (圖 1-9),Bloomberg 報導BofA 數據顯示投資人以 2020 年 10

月以來最快速度拋售股票、高盛數據顯示對沖基金以 2022

年以來最快速度放空美股 ETF,機構富蘭克林坦伯頓認為對 AI

的大量信仰投資推高了科技巨頭估值,價值股目前更吸引人

-

華爾街預期 Q1 科技 7 巨頭淨利潤年增 37.5%,但 Apple 負成長 3%、Tesla

負成長 38.3% (圖 1-10),Morgan Stanley

認為雲計算需求正在復甦,總統大選、巴黎奧運都有利於數位廣告需求,加上 AI

的應用擴大,科技股成長動能仍在,儘管年底 7 大科技巨頭獲利增長率可能會被

S&P 493 超越,但主要為基期效應,2025 年科技巨頭獲利成長仍更高 (圖

1-11)

- 本週重要經濟數據及事件 (美東時間)

- 週一

- 週二

- 09:45 S&P Global 4 月製造業 PMI、服務業 PMI

- 10:00 3 月新屋銷售

- 13:00 2 年期國債拍賣

- 週三

- 08:30 3 月耐久財訂單

- 13:00 5 年期國債拍賣

- 週四

- 08:30 上週初領失業救濟金人數

- 08:30 Q1 GDP 初值

- 10:00 3 月成屋銷售

- 13:00 7 年期國債拍賣

- 週五

- 08:30 3 月 PCE、核心 PCE 通膨數據

- 10:00 密西根大學 1 年、5 年期通膨預期、消費者信心指數

圖 1-1、華爾街預測核心 PCE 通膨年增率 (紅線) 繼續下滑

圖 1-2、4/19 週五科技巨頭、半導體板塊遭到拋售

|

| Source: Finviz |

圖 1-3、5 家科技巨頭、S&P 495 2024 年每季獲利年增率預測

|

| Source: FactSet |

圖 1-4、S&P 500 週 K 顯示跌至 55 EMA、MACD 死亡交叉

圖 1-5、BofA FMS 基金經理人調查通膨仍是美股最大的尾部風險

圖 1-6、BofA 基金經理人調查顯示認為經濟不著陸機率自年初大幅上升

圖 1-7、BofA FMS 顯示機構減少債券持倉比重 4 月創下 2003 年以來最快速度

圖 1-8、BofA FMS 機構 4 月持倉配置變化 (藍色增持、紅色減持)

圖 1-9、S&P 500 盈餘殖利率與 10 年期國債利率差值來到 20 年最低

圖 1-10、華爾街預測科技 7 巨頭 Q1 淨利成長率

圖 1-11、科技 7 巨頭盈餘成長率 (黑色) vs S&P 493 (黃色) 趨勢

每週共五篇高成長賽道、公司深度研究、市場趨勢、總體經濟分析文,專屬互動社群提供即時市場投資資訊,幫助投資人掌握投資獲利契機,以國際創投視野佈局投資,請點擊下方圖片試閱文章、訂閱!

試閱文章:

本週財報發佈時程

重點觀察財報

- 4/22 週一

- Verizon、Nucor、SAP、Cadence

- 4/16 週二

-

GM、UPS、GE、Pepsico、Lockheed

Martin、Spotify、Tesla、VISA、Enphase、Texas Instrument

- 4/17 週三

-

Boeing、AT&T、Humana、Boston

Scientific、Biogen、Meta、IBM、Ford、Chipotle、ServiceNow、Lam

- 4/18 週四

-

Royal Carribean、American

Airlines、Caterpillar、Southwest、Mobileye、Microsoft、Alphabet、Intel、Snap、Roku、Western

Digital、T-Mobile

- 4/19 週五

- Exxon Mobil、Chevron、Abbvie、Autoliv

美股探路客推薦 風傳媒 x 華爾街日報 VVIP 優惠的中、英、日文版優惠方案,平均每天不到台幣 $11,歡迎使用推薦碼

RAIKKWSJ

訂閱,獨家贈送價值 $499 的一個月

PressPlay【國際創投視野|高成長投資學】訂閱專案

上週重要回顧

|

收盤 |

本週 |

YTD |

| Dow Jones |

37,986 |

0.0% |

0.8% |

| S&P 500 |

4,967 |

-3.0%

|

4.1% |

| Nasdaq |

15,282 |

-5.5%

|

1.8% |

| 10Y國債利率 |

4.623% |

0.085% |

+0.736% |

-

週一 盤前零售銷售大超預期,恐慌指數 VIX 飆升 11%、來到 2023 年 10

月以來最高位,S&P 500 的 1 個月到期看跌期權偏斜 skew 飆升 (圖

2-1),市場憂慮利率 “higher for longer”,S&P 500 下跌超過 1% 跌破

5,100 點,Nasdaq-100 大跌 1.5%,雙雙跌破 50 日均線,2

年期國債殖利率最高升至 4.99%,機構 Oppenheimer 則認為是 "pause for now"

直到通膨下滑

-

週二

鮑威爾出席研討會表示近期通膨數據超預期,聯準會可能將較遠預期更晚降息,如果通膨壓力持續,聯準會將持續維持高利率,與

Fed 升息預期關聯緊密的 2 年期國債殖利率盤中升破 5%,10

年期國債殖利率升至 4.69%、2023 年 11 月以來最高位

-

週三 盤前 ASML

發佈營收、獲利都低於預期的財報,營收指引也低於預期,Bookings 訂單 3.61B

歐元、環比大減 61%,遠低於華爾街預期的 4.63B (圖 2-2),收盤大跌

7%,費城半導體指數大跌超過 3%

-

週四 盤前台積電發佈超越預期的財報,維持 2024 年營收成長 21%~26%

目標不變,但下修 2024

年半導體、晶圓代工、車用領域的成長預期,顯示半導體景氣復甦不如預期,台積電

ADR 股價下跌 4.86%,費城半導體指數再下跌 1.66%,台積電 Forward P/E ratio

19.7x,為 2014~2020 年的歷史高位,獲利超預期百分比已連續 2 季下滑 (圖

2-3),股價自 2024 高點至上週五收盤已下跌 14.7% 進入技術修正

-

週五

盤前據稱以色列對伊朗發動飛彈攻擊,不過伊朗表示僅為幾架低價無人機,盤前期指大跌、但開盤前幾乎收復跌幅,但開盤後美股震盪下跌,Nvidia

大跌 10%、Supermicro Computer 大跌 23%,拖累 Nasdaq-100 指數大跌

2%,S&P 500 下跌 0.88% 跌破 5000 點、盤中觸及 21 週 EMA 支撐、指數

RSI 指標逼近超賣狀態 (圖 2-4),不過 S&P 500 等權重 ETF RSP 收漲

0.38%

- 上週重要財經數據

- 優於預期

- 3 月零售銷售數據 0.7% M/M vs 0.4% 預期

- 上週初領失業救濟金人數 212k vs 215k 預期

- 預期相符

- 紐約聯儲 1 年期通膨預期 3.0%

- 3 月核心 PPI 0.2% M/M

- 劣於預期

- 3 月建築許可 1.458M vs 1.514M 預期

- 3 月新屋開工 1.321M vs 1.480M 預期

- 3 月成屋銷售 4.19M vs 4.20M 預期

- 比特幣週五收在 $63,821,較上週五收盤的 $67,150 下跌 4.95%

圖 2-1、S&P 500 1 個月到期看跌期權 Skew 飆升

圖 2-2、ASML FY2024Q1 財報低於預期

圖 2-3、台積電 ADR 股價、Forward P/E、季度獲利超預期百分比趨勢

|

| Source: Koyfin |

圖 2-4、S&P 500 RSI 指標逼近超賣區

0 comments