2024/3/10 美股財經週報

Market Outlook 2024 WK#11

本週觀察重點

- 美股週一開始進入夏令交易時間,本週最重要的經濟數據為週二盤前發布的 2 月 CPI、核心 CPI,週三將發布 PPI、零售銷售數據,此外財政部將分別在週二、週三拍賣 390 億的 10 年期、 220 億的 30 年期國債,Fed 官員本週進入 3 月 FOMC 會議前的緘默期

- Bloomberg 統計華爾街預測 2 月 CPI 月增率上升至 0.4%、較 1 月的 0.3% 上升,核心 CPI 月增 0.3%、較 1 月的 0.4% 下滑 (圖 1-1),CPI 年增率則自上月的 3.9% 下滑至 3.7%,由於 2 月 PCE 發布時機在 3 月 FOMC 會議之後,CPI 結合週三將發布的 PPI 將提供 2 月 PCE 的預測基礎,Bloomberg 經濟學家認為 1 月火熱的核心 CPI 數據將外溢至 2 月,通膨持續下降但速度放緩、零售銷售數據預期月增 0.8%,Fed 沒有急於降息的理由

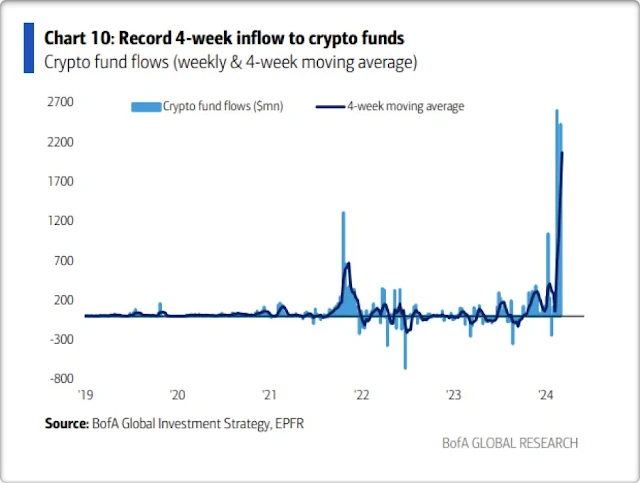

- BofA 統計截至 3/6 的一週流入美股基金的資金僅有 4.7 億、較上週的 76.6 億大幅下滑 (圖 1-2),科技股基金出現投資人獲利了結,資金流出創下歷史最高單週紀錄、幅度高達 44 億 (圖 1-3),策略師 Hartnett 認為美股投資人會持續看多美股,直到 S&P 500 過去 12 個月的 P/E ratio 達到前高的 25x,目前已距離不遠 (圖 1-4),加密貨幣基金近兩週則資金流入持續創下歷史紀錄 (圖 1-5)

- 週五費城半導體指數 ETF SOXX 下跌 4.5% 並爆出 2023 年以來最大下跌成交量 (圖 1-6),費半 SOX 相對 S&P 500 的漲幅已超越 2000 年歷史水準 (圖 1-7),Ark 基金的 Cathie Woods 週五表示半導體股可能將進入回調整理, GPU 短缺問題已緩解,Nvidia 的交貨期自 8~11 個月縮短至 3~4 個月,並可能存在重複訂單問題,但 Nvidia 近期表示需求遠遠超過供給,下一代產品仍將受限於供應,不過近期股價受惠 AI 熱潮飆升的 Broadcom、Marvel 財報顯示,除 AI 領域外仍在消化庫存,需求最快要到下半年才能見到復甦

- 日本工會春鬥薪資談判可能取得大幅加薪 (圖 1-8),推升服務業通膨、消費支出,週一日本 Q4 GDP 修正值可能結束技術性衰退,日本時事通訊社報導日本央行考慮在 3/19 政策會議上放棄負利率政策,升息預期導致 10 年期日本國債利率上漲至 0.73%,日圓兌美元匯率 3 月已開始出現走強趨勢,掉期市場上週五預測 3/19 升息機率達 67%、較 2 月底的 26% 大幅上升,對沖基金對沖放空日圓部位略為減少但仍在歷史高位,若開始平倉日圓可能開始升值,不過仍有賴美國 Fed 降息將利差縮小

- 本週重要經濟數據及事件 (美東時間)

- 週一

- 13:00 3 年期國債拍賣

- 週二

- 08:30 2 月 CPI、核心 CPI

- 13:00 10 年期國債拍賣

- 週三

- 13:00 30 年期國債拍賣

- 週四

- 08:30 上週初領失業救濟金人數

- 08:30 2 月 PPI、核心 PPI

- 08:30 2 月零售銷售數據

- 週五

- 08:30 紐約州製造業指數

- 10:00 密西根大學通膨預期、消費者信心指數

圖 1-1、華爾街預測 2 月 CPI 月增率上升、核心 CPI 月增率微幅下降

圖 1-2、截至 3/6 的一週美股資金流入近乎停滯

圖 1-3、截至 3/6 科技股創下單週資金流出最高的歷史紀錄

圖 1-4、Hartnett 認為投資人在 S&P 500 達到 25x trailing P/E 前仍看多

圖 1-5、加密貨幣基金近兩週資金流入創下歷史新高

圖 1-6、費半 ETF 上週五爆出 2023 年以來最大下跌成交量

|

| Source: TradingView |

圖 1-7、費城半導體指數相對 S&P 500 的漲幅已超越網路泡沫時期

圖 1-8、經濟學家預測日本工會將獲得大幅調薪

美股探路客 PressPlay 國際創投視野|高成長投資學專案

每週共五篇高成長賽道、公司深度研究、市場趨勢、總體經濟分析文,專屬互動社群提供即時市場投資資訊,幫助投資人掌握投資獲利契機,以國際創投視野佈局投資,請點擊下方圖片試閱文章、訂閱!

試閱文章:

本週財報發佈時程

重點觀察財報

- 3/11 週一

- Oracle、Asana

- 3/12 週二

- 無

- 3/13 週三

- Dollar Tree、UiPath、SentinelOne

- 3/14 週四

- Adobe、Ulta Beauty、Rigetti

- 3/15 週五

- 無

美股探路客推薦 風傳媒 x 華爾街日報 VVIP 優惠的中、英、日文版優惠方案,平均每天不到台幣 $11,歡迎使用推薦碼 RAIKKWSJ 訂閱,獨家贈送價值 $499 的一個月 PressPlay【國際創投視野|高成長投資學】訂閱專案

上週重要回顧

| 收盤 | 本週 | YTD | |

|---|---|---|---|

| Dow Jones | 38,723 | -0.9% | 2.7% |

| S&P 500 | 5,124 | -0.3% | 7.4% |

| Nasdaq | 16,085 | -1.2% | 7.2% |

| 10Y國債利率 | 4.079% | -0.118% | +0.203% |

- 週一 Tesla 大跌 7% 創下 Q4 財報季以來最大單日跌幅,中國因新年工作天數減少創下 2022 年 12 月以來最低月銷量,但累積前兩個月累積批發銷量同比下滑 6.2%,成長放緩問題浮現 (圖 2-1),3 月開始中國車市開啟新一輪降價潮,Tesla 2024 年累積跌幅已超過 29%

- 週二 Counterpoint 調查顯示 Apple 中國銷量同比大跌 24%,排名自第 2 落到第 4,華為崛起回升至第 2 (圖 2-2),Apple 股價大跌 2.84%,2024 年已下跌 11.2%

- 週三 鮑威爾國會聽證會老調重彈,美債殖利率下跌,10 年期國債利率創一個月新低,三大指數集體反彈,Nvidia、AMD、台積電均創歷史新高,比特幣重回 6.7 萬美元價位

- 週四 諾和諾德公布新型口服減肥藥 Amycretin 早期臨床數據,減肥效果超越暢銷的 Wegovy,股價大漲 8.95%,股價 2024 年累積上漲 28.6%

- 週五 非農就業人數 275k 大超預期,失業率意外上升至 3.9%,S&P 500 盤前震盪,開盤半小時上漲後就開始下跌,收盤下跌 0.65%,Nasdaq-100 下跌 1.5%、QQQ 下跌成交量為 2023/10 以來最高 (圖 2-3),費城半導體指數大跌 4%,SOXX ETF 創下 2023/5 以來最大成交量 (圖 1-7)

- 上週重要財經數據

- 優於預期

- 2 月 S&P Global 服務業 PMI 52.3 vs 51.3 預期

- 1 月 JOLTs 新增職缺 8.863M vs 8.800M 預期

- 2 月非農就業 275k vs 198k 預期

- 預期相符

- 上週初領失業救濟金人數 217k

- 劣於預期

- 2 月 ADP 非農就業 140k vs 149k 預期

- 2 月 ISM 服務業 PMI 52.6 vs 53.0 預期

- 2 月失業率 3.9% vs 3.7% 預期

- 比特幣週五收在 $66,264,較上週五收盤的 $62,444 大漲 6.1%

圖 2-1、Tesla 中國前 2 個月批發銷量同比下滑 6.2%

圖 2-2、Apple iPhone 中國市佔率大幅下滑

圖 2-3、QQQ 週五下跌成交量為 2023/10 以來最高

|

| Source: TradingView |

0 comments