Market Outlook 2023 WK#47

本週觀察重點

本週最重要的事件為週二盤後 Nvidia 的財報、週三的 FOMC 會議紀要 ,週四感恩節美股休市一天,本週因假期關係成交量預期較低、指數波動可能放大 ,AI 仍是美股上漲主要支柱,Microsoft 已連漲 2

個月並創下歷史新高,Nvidia 也逼近歷史高點,S&P 500

指數在連續上漲三週後,RSI 指標 81.3 已進入超買區,Bloomberg

分析美股可能即將回檔整理,關鍵支撐在 4,400 (圖 1-1)

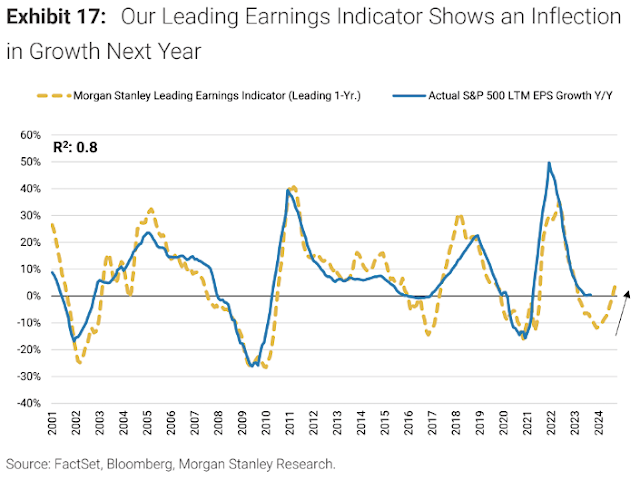

華爾街開始預測 2024 年美股表現,Morgan Stanley 的 Mike Wilson 雖然看空

2023 年美股,但預測 S&P 500 公司整體獲利在 2024 Q1 見底,Morgan Stanley

獲利領先指標顯示之後成長加速

(圖 1-2),認為美國股市仍處於 Secular Bull 長期牛市當中 (圖 1-3) 2024

年表現將超越全球股市,取決於經濟是否衰退,目標價基礎 4,500、最高

5,050、最低 3,850 (圖 1-4)

投資人認為升息週期結束,預測聯準會明年上半年將降息,全球股市上週資金流入 237 億美元,創下今年以來次高紀錄 (圖

1-5),投資人大舉押注對利率敏感的小型股、垃圾債 ,羅素 2000 上週創下 2021 年 2 月以來最大漲幅 (圖 1-6)、垃圾債 ETF

本月資金流入已創新高 (圖 1-7),ARKK 迎來今年單週最大資金流入,但

Wells Fargo

投資研究所認為,招聘、消費者信心及零售銷售等數據都顯示經濟正失去動能 ,因此不是經濟重新加速、通膨捲土重來,導致聯準會開啟新一輪升息,爾後出現硬著陸,就是軟著陸將成為更廣泛、更深度的經濟放緩

BofA 多空指標上週升至 1.7、仍處於偏空狀態

(圖 1-8),最近的基金經理人調查顯示只有 21% 機構認為 2024

年美國經濟硬著陸、7% 認為不著陸,最擁擠交易仍為投資科技巨頭 (圖

1-9),但策略師

Hartnett

上週建議客戶在 S&P 500 超過 4500 點開始賣出風險資產 ,油價自 9 月高點下滑 22%、衰退隱憂浮現,利率若進一步下跌至 3%

為衰退訊號,認為 2024 年經濟將硬著陸

全球最大債券投資機構 Pimco 看好 2024 美債表現,BofA 基金經理人調查僅有 18%

認為長債利率將更高,但機構

Barclays

則認為接下來幾個月的經濟增長將超越預期,利率將反轉向上,2024

經濟軟著陸且股市表現將超越債券

高盛分析師 Kostin

認為投資人過度擔憂 S&P 500 獲利前景,認為 2024

年美國將能避免衰退、獲利上升、估值保持穩定,投資人不應該在不確定時刻衝動拋售,美股將上漲逼近歷史新高、基礎目標價

4,700 (圖 1-10),認為明年此時將會意識到最佳投資策略是遵循 Taylor Swift 1989 年專輯的

“All You Had To Do Was Stay" ,不過

Kostin 認為回報將集中在 2024

下半年,因聯準會首次降息和總統大選不確定性落地

截至 11/17,94% 的 S&P 500 已發布財報,根據 FactSet 統計

82% 獲利超預期、62% 營收超預期

整體獲利年增 4.3%,為 2022Q3 以來首次成長

未來 12 個月 P/E ratio 18.6x、低於 5 年平均的 18.8x、高於 10 年平均的

17.6x

財報電話會議提及 Recession 衰退的比例連續 5 季下滑、剩下 53 家公司 (圖

1-11)

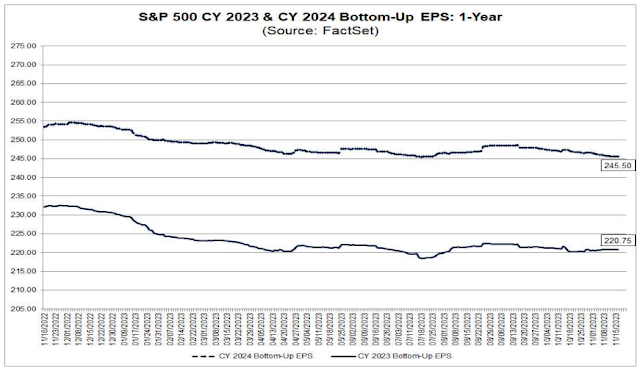

華爾街分析師預測 Bottom-Up EPS 獲利 Q4 見底,之後逐季上升 (圖 1-12)

華爾街分析師預測 2023、2024 Bottom-Up EPS 分別為

$220.75、$246.5,前者趨勢已止跌回升,後者仍呈現微幅下滑趨勢 (圖 1-13)

本週重要經濟數據及事件 (美東時間)

週一

週二

週三

08:30 上週初領失業救濟金人數

08:30 10 月耐久財訂單

14:00 10 月 FOMC 會議紀要

週四

週五

09:45 11 月 S&P Global 製造業、服務業 PMI

圖 1-1、S&P 500 經過 3 週上漲、RSI 指標進入超買區

Source: Bloomberg

圖 1-2、Morgan Stanley 獲利領先指標預測 2024 Q2 開始加速增長

Source: Morgan Stanley

圖 1-3、Morgan Stanley 認為美股仍處於長期牛市 (Secular Bull)

Source: Morgan Stanley

圖 1-4、Morgan Stanley S&P 500 2024 目標價、EPS

Source: Morgan Stanley

圖 1-5、上週全球股市資金流入創下全年單週次高紀錄

Source: BofA

圖 1-6、Russell 2000 上週創下 2021 年 2 月以來最大漲幅

Source: Bloomberg

圖 1-7、垃圾債 ETF 本月資金流入已創新高

Source: Bloomberg

圖 1-8、BofA 多空指標仍處於極度偏空

Source: BofA

圖 1-9、BofA 基金經理人調查 (右)、逆向操作看法 (左)

Source: BofA

圖 1-10、高盛預測 S&P 500 2024 目標價 4,700

Source: Bloomberg

圖 1-11、S&P 500 財報電話會議提及 “recession” 衰退次數

Source: FactSet

圖 1-12、華爾街 S&P 500 季度 Bottom-Up EPS 實際、預測值

Source: FactSet

圖 1-13、華爾街 S&P 500 2023、2024 全年 EPS 預測趨勢

Source: FactSet

每週共五篇高成長賽道、公司深度研究 、 市場趨勢、總體經濟分析文, 專屬互動社群提供即時市場投資資訊 ,幫助投資人掌握投資獲利契機,以國際創投視野佈局投資,請點擊下方圖片試閱文章、訂閱!

試閱文章:

本週財報發佈時程

重點觀察財報

11/20 週一 11/21 週二

Best Buy、Lowe's、Analog Devices、Nvidia、AutoDesk

11/22 週三 11/23 週四 11/24 週五

美股探路客推薦 風傳媒 x 華爾街日報 VVIP 優惠 的中、英、日文版優惠方案,平均每天不到台幣 $11,歡迎使用推薦碼

RAIKKWSJ

訂閱,獨家贈送價值 $499 的一個月

PressPlay【國際創投視野|高成長投資學】訂閱專案

上週重要回顧

收盤

本週

YTD

Dow Jones 34,947

1.9% 5.4%

S&P 500 4,514

2.2%

17.6%

Nasdaq 14,125

2.4% 35.0%

10Y國債利率 4.439

-0.205% +0.565%

週一

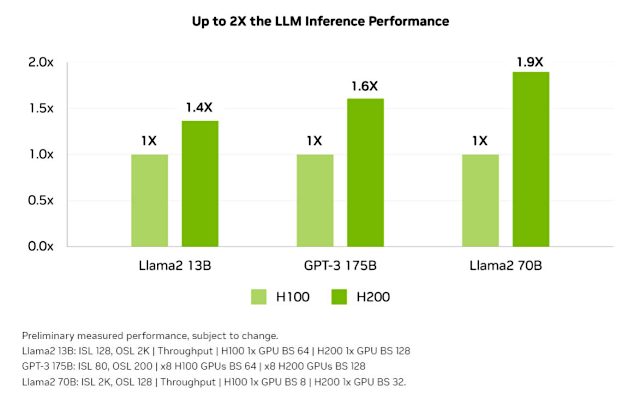

Nvidia

發表基於 Hopper 架構的 HGX H200 GPU 運算平台,為首個採用 HBM3e 記憶體的 GPU ,推論性能較 H100 提升 40%~90% (圖 2-1),此外大陸媒體報導 Nivida

將推出三款針對中國市場的 HGX H20、L20PCIe、L2 PCIe GPU

產品,股價盤中最高上漲 1.5%,但尾盤漲幅收斂至 0.59%,市場等待週二 CPI

數據,三大指數除道瓊工業指數上漲外,S&P 500、Nasdaq-100 都小跌作收

週二 盤前發布 10 月 CPI 數據全面優於預期、通膨下滑趨勢明顯 (圖

2-2),聯準會喉舌 Timiraos

華爾街日報 撰文標題 "Cooling Inflation Likely Ends Fed Rate Hikes" 表示 Fed

升息週期可能結束,Bloomberg

經濟學家 Anna Wong 表示超級核心通膨意外疲軟,Fed

官員將認為利率足夠對金融環境形成緊縮,不過趨勢需要持續數月時間才能讓 Fed 宣布升息週期結束 ,但投資人定價 Fed 已結束升息週期,2 年期、10 年期國債利率跳水 (圖

2-3),美股三大指數全面跳空大漲

週三 Microsoft 在西雅圖舉辦 Ignite 2023 大會 (圖 2-4),CEO Nadella

發表兩款自製晶片,Azure Cobalt 100 CPU、Maia 100 GPU,前者為 128 核 ARM

基礎與 Intel、AMD 的 x86 CPU 競爭,後者與 Nvidia 產品短期互補但長期可能競爭 ,根據

Semianalysis

分析,微軟正進行年支出 500 億美元、有史以來最大的 AI 基礎建設,Cobalt

100 CPU 基於 Arm 的 Neoverse Genesis CSS

平台,自製晶片能有效降低成本及對供應商的依賴 ,不過微軟股價雖開高但收盤僅小漲,Nvidia

則下跌 1.55%、AMD 下跌 1.57%,Intel 則大漲超過 3%

週四 盤前發佈初領失業救濟金人數 231k 為 8 月以來最高數據,

持續請領失業救濟金人數 1.865M、連續 8 週上升來到 2

年來新高,顯示勞動力市場明顯降溫

(圖 2-5),Bloomberg 經濟學家認為

11 月失業率將自 10 月的 3.9% 再上升 ,代表 Fed

今年已結束升息,三大指數可能受到週五月期權結算影響橫盤整理

週五 價值 2.4

兆的股票、ETF、指數期權到期,未平倉看跌期權與看漲期權比例大幅下降 (圖

2-6),S&P 500 指數小幅震盪最後收在 4,514,美股 11

月已連續三週上漲、創下 7 月以來最長上漲紀錄,美元指數則創下 4

個月來最糟表現、抹去 2023 年所有漲幅 (圖 2-7)

上週重要財經數據

優於預期

10 月 CPI

年增率 +3.2% vs +3.3% 預期

月增率 +0% vs +0.1% 預期

10 月核心 CPI

年增率 +4.0% vs +4.1% 預期

月增率 +0.2% vs +0.3% 預期

10 月 PPI

年增率 +1.3% vs +1.9% 預期

月增率 -0.5% vs +0.1% 預期

10 月核心 PPI

年增率 +2.4% vs +2.7% 預期

月增率 +0% vs +0.3% 預期

10 月零售銷售數據 -0.1% M/M vs -0.3% 預期

11 月費城聯儲製造業指數 -5.9 vs -9.0 預期

10 月建築許可 1.487M vs 1.450M 預期

10 月新屋開工 1.372M vs 1.345M 預期

預期相符

劣於預期

上週初領失業救濟金人數 231k vs 220k 預期

比特幣週五收在 $36,625,較上週五收盤的 $37,319 下跌 1.86%

圖 2-1、Nvidia H200 vs H100 推論性能對比

Source: Nvidia

圖 2-2、CPI、核心 CPI 年增率趨勢

Source: Bloomberg

圖 2-3、10 年期國債利率在 CPI 數據發布後跳水

圖 2-4、Microsoft Ignite 大會 8 分鐘重點摘要

VIDEO

圖 2-5、持續請領失業金人數來到兩年來新高、初領失業金人數也明顯上升

Source: Bloomberg

圖 2-6、S&P 500 (上) vs 看跌/看漲期權比例 (下) 來到 8 月以來最低點

Source: Stockcharts.com

圖 2-7、美元指數抹去 2023 所有漲幅、回到年初原點

Source: Bloomberg

0 comments