2023/09/03 美股財經週報

Market Outlook 2023 WK#36

本週觀察重點

- 美股週一因勞工日休市,本週較重要的經濟數據為週二的耐久財訂單、週三的 ISM 服務業 PMI、週四的初領失業救濟金人數,週三到週五有多位 Fed 官員發表談話

- FactSet 資料顯示華爾街自 7 月底開始持續調高 S&P 500 的 2023、2024 Bottom-Up EPS 預測,截至上週分別為 $222.45、$248.54 (圖 1-1),S&P 500 未來 12 個月的 Forward PE 目前為 18.8x、高於 5 年、10 年歷史平均的 18.7x 及 17.5x (圖 1-2),不過 Q3 迄今,S&P 500 未來 12 個月的 EPS 預期增加 2.8%,但指數只上漲了 1.3%

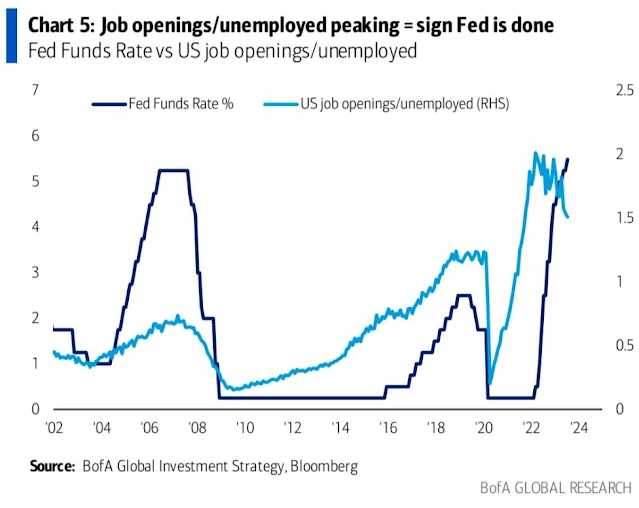

- BofA 全球策略師 Hartnett 上週五看法為美國新增職缺數明確下滑,趨勢顯示 Fed 升息已結束 (圖 1-3),資金自 5 月開始連續 10 週流入科技股 (圖 1-4),但週五的就業數據是理想軟著陸狀況的最後一塊拼圖,重申 "Sell the last rate hike" 最後升息該賣出持股,Barclays 策略師 Emmanuel 認為市場將經濟數據壞消息解讀為股市好消息,只有在企業盈利不受影響才成立

- Bloomberg 報導眾所矚目的 ARM 上市,公司預期勞工日過後開始路演 (roadshow)、9/13 完成 IPO 定價,預期估值 500~700 億美金、募集資金 50~70 億,策略投資人包含 Apple、Nvidia、Intel、Samsung、AMD、Cadence、Google、Synopsys,每家公司將認購 $25M~$100M,路透社報導 IPO 價格預期為 $47~$51,ARM 的投資分析請參考圖 1-5

- 上週非農就業報告顯示勞動力市場降溫 (圖 1-6),機構 MUFG 認為利於短天期而非長天期國債,預期 2 年期國債殖利率降至 4.5%,機構 Blackrock 認為市場將自 “higher for longer” 利率更高、更久,轉為 “restrictive for longer” 高利率維持更久,看好對升、降息敏感的 2 年期國債 (圖 1-7),季節效應為勞工日假期後投資人通常選擇賣出債券、長天期債券將承壓,管理資產 1.8 兆的 Pimco 認為若 Fed 降息將殖利率曲線將恢復陡峭,2 年期國債殖利率自上週五超過 5%、上週五降至 4.87%,但 30 年期國債殖利率本週還微幅上漲,收在 4.297%

- 華爾街對 9 月美股看法分歧,JPMorgan 認為 2023 年漲勢已結束,因 Fed 短期持續緊縮、投資人過度樂觀,硬著陸只是時間被延後,Fundstrat 的 Tom Lee 則認為 Fed 9 月不升息、經濟降溫、投資人過度悲觀,S&P 500 8 月下跌、但截至 8 月上漲超過 15%,歷史數據顯示 9 月將上漲 (圖 1-8)

- 本週重要經濟數據及事件 (美東時間)

- 週一

- 無

- 週二

- 10:00 7 月工廠訂單

- 10:00 7 月耐久財訂單

- 週三

- 09:45 S&P Global 服務業 PMI

- 10:00 8 月 ISM 服務業 PMI

- 週四

- 08:30 上週初領失業救濟金人數

- 週五

- 09:00 Fed 副主席 Barr 發言

圖 1-1、華爾街對 S&P 500 2023、2024 的 Bottom-Up EPS 預測

|

| Source: FactSet |

圖 1-2、S&P 500 未來 12 個月 P/E Ratio (藍色虛線為 10 年平均)

|

| Source: FactSet |

圖 1-3、職缺趨勢顯示本次 Fed 升息週期可能已結束

|

| Source: BofA |

圖 1-4、資金連續流入科技股

|

| Source: BofA |

圖 1-5、ARM IPO 投資分析

圖 1-6、非農就業趨勢持續下降

|

| Source: Bloomberg |

圖 1-7、2 年期國債殖利率似已見頂

|

| Source: Bloomberg |

圖 1-8、Fundstrat 看好 9 月美股上漲

|

| Source: Fundstrat, |

本週財報發佈時程

重點觀察財報

- 9/4 週一

- Trip.com

- 9/5 週二

- Zscaler、Asana

- 9/6 週三

- C3.ai、UiPath、GameStop、ChargePoint

- 9/7 週四

- DocuSign

- 9/8 週五

- Kroger

美股探路客推薦 風傳媒 x 華爾街日報 VVIP 優惠的中、英、日文版優惠方案,平均每天不到台幣 $11,歡迎使用推薦碼 RAIKKWSJ 訂閱,獨家贈送價值 $499 的一個月 PressPlay【國際創投視野|高成長投資學】訂閱專案

上週重要回顧

| 收盤 | 本週 | YTD | |

|---|---|---|---|

| Dow Jones | 34,838 | 1.4% | 5.1% |

| S&P 500 | 4,516 | 2.5% | 17.6% |

| Nasdaq | 14,032 | 3.2% | 34.1% |

| 10Y國債利率 | 4.185% | -0.037% | 0.312% |

- 週一 Nvidia 大漲 1.78%,在上週發佈超越預期的財報後,遠期市盈率降至八個月以來新低,根據 Refinitiv 的數據,截至週一收盤,英偉達的股價相當於未來12個月 EPS 的33倍左右,財報發佈前則為46倍 (圖 2-1),華爾街分析師平均預計 Nvidia 2024 財年營收將達到530 億美元、幾乎翻倍,全年淨利潤將大幅攀升至220億美元以上,2025 財年則將達到 350億美元

- 週二 盤中發佈 JOLTS 職缺報告,新增職缺 8.827M 低於預期的 9.5M,職缺數自 2022 年 3 月的 11.855M 大減,並創下三個月內大減 2.553M 的歷史紀錄 (圖 2-3),三大指數一路走高上漲

- 週三 盤前發布 ADP 小非農就業 177k、低於預期的 195k,較 7 月 371k 大減,並創下 5 個月來最低紀錄 (圖 2-3),三大指數繼續上漲

- 週四 盤前發布 7 月 PCE 數據全面符合預期 (圖 2-4),核心 PCE 月增率創下一年來新低 的 0.22% (圖 2-5),不過 Fed 關注排除住房的核心服務通膨 (超級核心通膨) 出現反彈、年增 4.7%、前值 4.1%,仍無明顯下降趨勢 (圖 2-6)

- 週五 盤前發布非農就業 187k、超預期的 170k,失業率上升至 3.8%、高於預期的 3.5%,平均時薪年增 4.3% 與預期相當,勞動力市場持續降溫,FedWatch Tool 顯示債市預期 11 月升息機率降至 35.4%、2024 降息時間提前至 5 月 (圖 2-7)

- 上週重要財經數據

- 優於預期

- ISM 製造業指數 47.6% vs 46%

- 上週初領失業救濟金人數 +228k vs +238k 預期

- 8 月非農就業 187k vs 170k

- 預期相符

- 7 月 PCE +0.2% MoM

- 7 月 PCE +3.3% YoY

- 7 月核心 PCE +0.2% MoM

- 7 月核心 PCE +4.2% YoY

- 劣於預期

- 8 月 Conference Board 消費者信心指數 106.1 vs 113.5 預期

- 7 月 JOLTS 新增職缺 8.827M vs 9.42M 預期

- 8 月 ADP 小非農就業 117k vs 180k 預期

- Q2 GDP 第二次估值 2.1% vs 2.4% 預期

- 8 月失業率 3.8% vs 3.5% 預期

- 8 月平均時薪 +0.2% MoY vs +0.3% 預期

- 比特幣週五收在 $25,798,較上週五收盤的 $26,048 下跌 0.96%

圖 2-1、Nvidia 財報後遠期市盈率大幅下降至 33x (紅線)

|

| Source: Refinitiv |

圖 2-2、JOLTS 職缺變化、三個月變化率

|

| Source: Bloomberg |

圖 2-3、ADP 小非農就業數據 8 月大減

|

| Source: Bloomberg |

圖 2-4、7 月 PCE 通膨數據全面符合預期

|

| Source: Bloomberg |

圖 2-5、7 月核心 PCE 月增率創下一年以來最小增幅

圖 2-6、7 月 PCE 核心服務、排除住房服務通膨 3 個月年化數值反彈

|

| Source: BofA |

圖 2-7、FedWatch Tool 升息、降息機率

|

| Source: CME |

美股探路客 PressPlay 國際創投視野|高成長投資學專案

每週共五篇高成長賽道、公司深度研究、市場趨勢、總體經濟分析文,專屬互動社群提供即時市場投資資訊,幫助投資人掌握投資獲利契機,以國際創投視野佈局投資,請點擊下方圖片試閱文章、訂閱!

0 comments