《Recap & Outlook WK #27》

本週觀察重點

-

週四聯準會將公布 6 月 FOMC

會議紀要,週五美國非農就業、失業率報告,美股財報季將於 7/14 開啟,本週僅有零售服飾業的 Levi's 財報值得關注

-

今年華爾街大空頭、Morgan Stanley 首席策略分析師 Mike Wilson,週五接受

Bloomberg 訪問時表示,上半年市場焦點是 "inflation" 通膨,經過聯準會政策的追趕、加速升息抑制後,

下半年的關鍵是 "slow down" 經濟成長趨緩、進入獲利修正階段

,上半年所有金融資產表現都不理想,但預期下半年債券將成為避風港、熊市尚未終結,經濟在最糟情況下以 15 倍本益比、2023 年獲利大減情況下,S&P 500 將跌至 3,000 點

- 影響股市最大的是宏觀不確定性,當前市場充斥經濟衰退觀點、負面情緒,但美股大空頭

Morgan Stanley 在 6 月下旬仍認為經濟衰退機率低於 50% (圖

1-1),目前金融機構體系健全、企業及個人資產穩健,企業資金仍然充沛,即使進入衰退仍屬溫和衰退,選股應考慮獲利仍能成長、股價已受挫、獲利也已經修正的標的

-

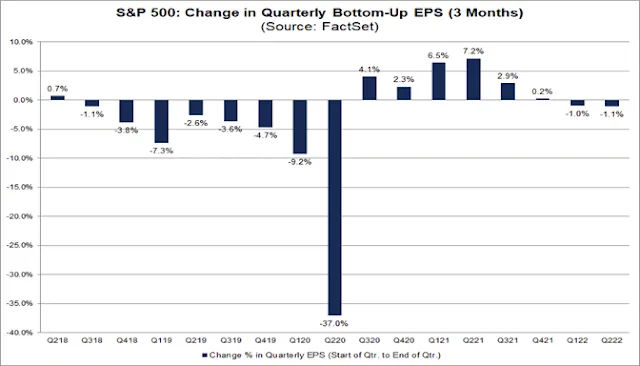

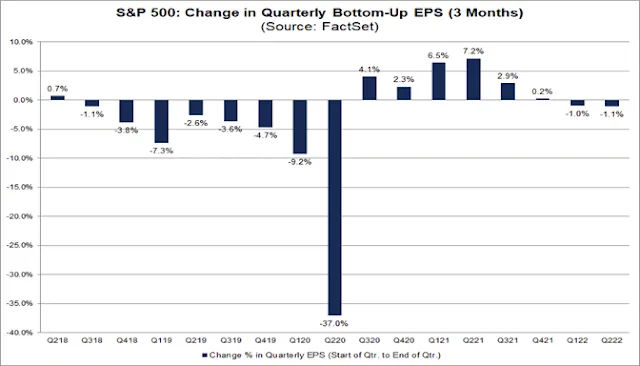

華爾街是否下調 S&P 500 公司 2022 Q2、2022 全年獲利預期?答案是令人驚訝的否!根據 FactSet 7 月 1 日發布資料,過去 3

個月華爾街分析師僅下調 Q2 EPS 1.1%、$56.06 下修至

$55.44,調整幅度優於歷史平均 (圖 1-2),但上調了 2022 全年 EPS 0.8%、$227.83 至 $229.63 (圖 1-3),不過值得注意的是 Q2 各板塊調整幅度差異大 (圖 1-4)

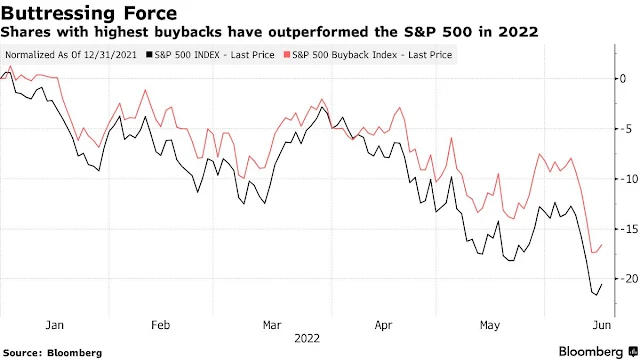

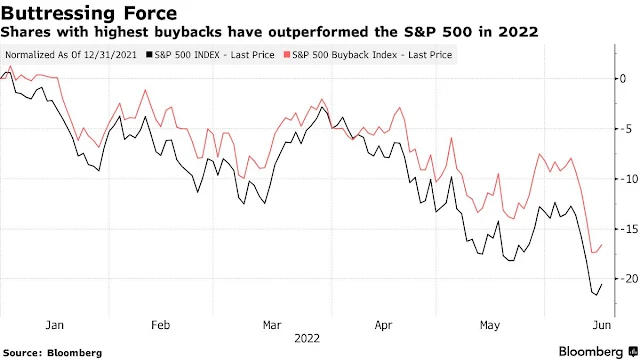

- Bloomberg 6 月中旬報導,6 月開始股市大跌、企業 CEO

信心下滑之際,Goldman Sachs 接到去年同期 3

倍的企業回購股票需求,首席策略分析師預期今年企業回購股票將成長 12% 達到

1 兆美元,Bloombrg 的 S&P 500 回購指數下跌幅度較 S&P 500 指數少

4% (圖 1-5),但通常在季底兩週到企業發布財報後 48

小時為停止回購期,且下半年若企業獲利下滑是否仍維持回購幅度則未知

-

美股上半年創下 1970 年以來最差表現,但 Goldman Sachs

認為美國企業淨利潤率預期仍過於樂觀 (圖

1-6),即使經濟不陷入衰退,企業面臨通膨導致成本上升、消費信心下滑,S&P

500 的利潤率在 2023 年將下滑,股市繼續下跌機率高

-

週末 Tesla 公布 Q2 生產 258,580 輛、交付 254,595 輛,數量與 Forbes

調查的 258,000 接近、但低於 Bloomberg 調查的 281,700,公司表示 6

月產量創下單月歷史新高,Wedbush 首席分析師 Daniel Ives

認為與華爾街預期相當,接下來關注 7/20 美東時間下午 5:30 盤後法說會公司的 EPS

及全年看法,圖 1-7 為 Tesla 2016 年迄今的 EV 交付數量

-

週六美國加油站平均油價 $4.83/加侖,自 6 月中旬突破 $5/加侖後持續下滑 (圖

1-8)

- 本週重要經濟數據與事件

圖 1-1、美股大空頭 Morgan Stanley 認為經濟衰退機率低於 50%

|

| Source: Bloomberg |

圖 1-2、華爾街 S&P 500 季 EPS 修正歷史,22Q2 下修 1.1%、優於歷史平均

|

| Source: FactSet |

圖 1-3、華爾街對 S&P 500 EPS 預期的變化 (3/31 vs 6/30)

|

| Source: FactSet |

圖 1-4、華爾街對 S&P 500 各板塊 2022Q2 EPS 預期

|

| Source: FactSet |

圖 1-5、S&P 500 回購指數較 S&P 500 指數下跌幅度少

|

| Source: Bloomberg |

圖 1-6、S&P 500 走勢與淨利潤率關係

|

| Source: Bloomberg |

圖 1-7、Tesla 自 2016 年起交付車輛數

|

|

Source: 美股探路客、Tesla

|

圖 1-7、美國加油站汽油平均價格、WTI 原油價格走勢

|

|

Source: GasBuddy.com

|

本週財報發佈時程

下週 7/14 財報季開啟,本週僅有週四的 Levi's 財報值得關注。

重點觀察財報

上週重要回顧

|

收盤 |

本週 |

YTD |

| Dow Jones |

31,097 |

-1.3% |

-14.4% |

| S&P 500 |

3,825 |

-2.2% |

-19.7% |

| Nasdaq |

11,128 |

-4.1% |

-28.9% |

| 10y國債利率 |

2.89% |

-0.23% |

+1.412% |

-

週一 成功預測 2008 年金融危機的 Michael Burry

推文表示,零售業供應鏈的「牛鞭效應」(Bullwhip effect)

,將導致下半年通膨緩解、CPI 下滑、聯準會政策轉向、逆轉量化緊縮 QT 政策

(圖 2-1)

-

週二

高盛利率分析師認為美國債市低估 2024 年陷入衰退的風險,但認同市場對聯準會利率政策預期,利率峰值預期目前落在 2023 年 3 月,代表市場認為聯準會將在 2023

年、2024 年降息 (圖 2-2)

-

週三

Bloomberg 報導 Tesla 裁減 200 位自動駕駛負責標注影像中物體的時薪人員,並關閉加州的 San Mateo

辦公室,該辦公室原有約 350 位員工,但增加位在紐約州 Buffalo

辦公室相同工作性質的人力,估計為降低成本的措施

-

週四

Bloomberg 報導韓國半導體記憶體庫存 5 月暴增 53.4% YoY (圖 2-3),庫存自 2021Q4

開始一路走高,Micron

美光盤後發布財報,開了半導體族群下調營收、獲利預期的第一槍,預期下季 EPS

$1.43~$1.83、遠低於 $2.57 的預期,營收 58~76 億、遠低於預期的 91.4 億

-

週四

Bloomberg 報導

BofA 認為在競爭對手 135 款新車的車海戰術下,2025 年 Tesla

的北美市占率將自目前超過 70% 跌至 11%,市場獨大地位將讓給各佔 15% 的

GM、Ford,過去 10 年市場處於真空狀態,接下來四年將被大量優質新的 EV

車款淹沒,到 2025 年美國 EV 市場將成長 8 倍,由目前的 40 萬成長至 320

萬輛,認為目前 Tesla 未大舉增資、擴張產能、有效阻擋競爭

-

週五

電子時報報導台積電傳出 3 大客戶 Apple、Nvidia、AMD

下調訂單,半導體市況雪上加霜,週五台積電在台股大跌 4.72%,美股 ADR 大跌

5.81%,半導體類股 2022 下半年投資分析詳見連結文章 (圖 2-4)

- 上周重要財經數據

- 優於預期

- 5 月耐久財訂單 +0.7% vs +0.3% 預期

- 4 月 Case-Schiller 房屋價格指數 21.2% vs 21.1% 預期

- 5 月核心 PCE +0.3% vs +0.4%

- 預期相符

- 劣於預期

- Q1 GDP 終值 -1.6% vs -1.5% 預期

- 上週初領失業救濟金人數 221k v 230k 預期

- 6 月 ISM 製造業 PMI 指數 53.0 vs 55.8

- 比特幣週五收在 $19,239.47,較上週五的 $21,215,下跌 9.3%

圖 2-1、預測 2008 金融危機的 Michael Burry 推文

|

| Source: Twitter |

圖 2-2、美國債市對 Fed 升息預期變化

|

| Source: Bloomberg |

圖 2-3、南韓半導體晶片 (大部分為 DRAM) 庫存

圖 2-4、2022下半年半導體投資大預測文章連結

美股探路客推薦 風傳媒 x 華爾街日報 VVIP 優惠的中、英、日文版優惠方案,平均每天不到台幣 $11,歡迎使用推薦碼

RAIKKWSJ

訂閱,獨家享有巴菲特指定教科書贈書活動

0 comments