|

| Image by Gerd Altmann from Pixaby |

Morgan Stanley 下半年美股看法

上半年美股大幅修正,面對40年來的高通膨、俄烏戰爭導致的高油價、原物料大漲影響,那斯達克進入技術熊市,標普500也在熊市邊緣徘徊,市場對於美國經濟陷入衰退的擔憂從不間斷。

年中將屆,美股也跌深反彈,深入了解華爾街機構 Morgan Stanley 摩根史坦利對於當前、下半年美股後市的看法,作為投資參考。

Morgan Stanley 的首席分析師 Mike Wilson 從去年開始就喊空美股、下看 3800 點,終於在 520 當天,S&P 500 指數跌到今年目前最低的 3810 點,之後一路反彈至 4100 點左右,Mike Wilson 的最新看法認為

Morgan Stanley 看法總結

- 本波反彈高點 4250-4300

- 7 月財報季前,美股還能維持不墜

- 7 月財報季時,企業會下修 Q3、全年 EPS 預期

- 預期美股熊市 8 月中、下旬見底,目標 3400

7 月財報季前,美股能維持不墜

Morgan Stanley 認為目前企業 EPS 已經開始修正,但幅度還未讓 NTM EPS 下修 (NTM: Next Twelve Months、未來12個月) ,因此股市在 7 月財報季開始前仍能維持不墜。

這部分與本週美股財經週報重點提到的 FactSet 統計相符,下圖為 FactSet 統計 S&P 500 走勢與 3/31~5/31 間的 2022 年全年 EPS 預期 (Bottom-Up 指由企業預期統計分析所得),左軸為 EPS、右軸為 S&P 500 價位,變化並不大。

|

| Source: FactSet |

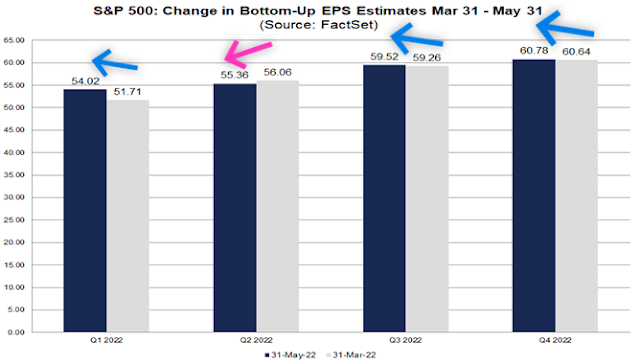

如果進一步比較 FactSet 統計 3/31、5/31 兩個時間,S&P 500 公司每季的 EPS 預期,Q2 是下滑的,但目前 Q3、Q4 預期仍是上升的,顯示現階段企業仍看好下半年業績成長。

|

| Source: FactSet |

7 月財報季時,企業將下修 Q3、全年 EPS 預期

Morgan Stanley 認為企業 Q2 獲利下滑狀況浮現,7 月財報季時指數另隻更低位的腳會出現,舉出近期Microsoft因美元持續走強、匯率問題導致下修 Q2 獲利就是徵兆。

獲利下修部分,消費、科技板塊修正最大,食物、必需品零售業崩跌,科技硬體類股近期也開始浮現問題,Morgan Stanley 舉下圖的 Consumer Discretionary 板塊為例,表現迄今遠落後大盤。

|

| Source: Morgan Stanley |

下圖是 FactSet 統計各板塊 Q2 獲利預期下修、上調情況,與 Morgan Stanley 說法相符。但 FactSet 根據企業獲利預期所統計的 Bottom-Up EPS,上修了 2022Q3 EPS 預期 0.4%、2022Q4 預期 0.2%,全年 EPS 仍上修 0.7% 至 $229.49,此部分顯示目前企業的獲利預期與 Morgan Stanley 看法相反。

因此,究竟是根據企業的 Bottom up EPS 預期正確,還是 Mogan Stanley 的預期正確,決定了後續美股走向的關鍵,所以還是回歸到企業獲利基本面。

|

|

Source: FactSet |

Morgan Stanley 判斷企業獲利下滑依據

Morgan Stanley 判斷 S&P 500 EPS 將下滑的主要依據,是美國製造業 PMI 指數年增率的持續下探。

下圖是 ISM 美國採購經理人指數 PMI 的年增率 (黃線) vs S&P 500 年增率 (藍線),兩者呈現明顯的正相關,而且 PMI 年增率是領先指標!

所以投資人可以關注 6 月的 PMI 指標與 5 月數據的 51 相比,作為判斷美國經濟狀況的領先指標。

|

| Source: Morgan Stanley |

S&P 500 前 5% 公司市值仍高於疫情前 40%

目前 S&P 500 公司整體市值較疫情前高 17%,Morgan Stanley 認為這些前 5% 公司的下跌,才代表股市真的見底、熊市結束。

科技巨頭的 Apple、Microsoft、Tesla 估值究竟便不便宜見仁見智,目前許多價值股的 PE Ratio 都高過科技巨頭,因此很難判斷 QT 是否真的會引發這些公司的下跌,但關鍵應該還是在企業真實的獲利、獲利預期,畢竟這些公司普遍被認為是能穿越牛熊的好投資標的。

不過 Apple 上月發布財報時,預警 Q2 營收受供應鏈、大陸封城影響最高可達 80 億美元,Microsoft 近期提前預警強勢美元匯率影響,下修 Q2 獲利、營收,影響層面是否擴大到其他公司,的確值得投資人關注。

近期 BofA 美銀發布對美股預期時 (詳見 Facebook 粉絲頁貼文),認為 12 年的 QE 讓科技巨頭市值大幅成長,在聯準會金融政策緊縮、QT 縮表情況下,科技巨頭的估值可能會修正,呼應了 Morgan Stanley 的看法。

|

| Source: BofA |

3400 點目標為疫情前水準

2020 年 2 月 19 日 S&P 500 達到疫情前歷史高點 3393,如果美股真如 Morgan Stanley 預期本波熊市跌到 3400 點才見底,代表過去兩年多美股經歷疫情後,一切價值回到原點,但實質上優質企業獲利仍持續增長,這個價位是否合理?

筆者認為還是看後續美國整體經濟發展、企業獲利是否繼續增長的基本面,才能下結論。

結 語

Morgan Stanley 看空美股主要基於企業獲利基本面將受衝擊,2022Q3、全年 EPS 將不如預期,這部分的確已看到一些跡象,例如零售業 Walmart、Target,科技業的 Snap、Apple 的預警、Microsoft 突然的下修 Q2 獲利與營收。

企業實際獲利表現取決於 7 月中開始的 Q2 財報季,但企業對 Q3、全年的獲利預期,除了隨時關注整體經濟環境、經濟數據外,投資人很難掌握,除了觀察 ISM PMI 作為領先指標外,觀察企業內部人士買、賣自家公司股票狀況也能有所幫助。

此外,Morgan Stanley 認為下跌至 3400 點是基於 Fed 維持鷹派立場,這跟通膨是否緩解、經濟是否大幅放緩、企業獲利是否下修有直接關係,目前市場預期 Fed 在 6、7 月都會升息兩碼,所以聯準會主席鮑威爾 7 月 27 日的 FOMC 會後記者會立場,將是市場重要的風向球。

所以,企業實際獲利與獲利預期的基本面、通膨是否緩解、整體經濟是否繼續穩定成長,決定了美股下半年熊市是否繼續探底,或 3800 點就是本波熊市的底部。

有任何看法歡迎到 Facebook 美股探路客粉絲頁交流!

【 以上純分享個人心得、非投資建議,投資有風險、請獨立思考判斷 】

0 comments