Morgan Stanley: Winter is Here

2022 年 Morgan Stanley 的 S&P 500 指數全年目標價為 4,400 點,為華爾街所有機構中最低價位,低於華爾街平均價位 4,900 點 10%。

Morgan Stanley 將 S&P 500 今年走勢類比 2018 年,近期研究認為美股將跌至 3840 點後才反彈,全年目標價僅為 4400 點,是所有華爾街最低目標價的機構,代表 2022 全年報酬率 ▼7.7%,是今年市場的大空頭。

解讀 Morgan Stanley 的觀點,看看其背後邏輯是否合理,作為今年美股投資的重要參考!

圖 1、2022.01.24 Morgan Stanley 預期美股再跌 10%

|

| Source: CNBC Interview |

Morgan Stanley S&P 500 走勢預期

1 月 24 日 S&P 500 當日振幅高達 4.6%、最低 4222、最高 4417,收盤接近最高在 4410 點,但 Morgan Stanley 的首席美股策略分析師 Mike Wilson,盤後接受 CNBC 訪問時表示,美股仍有 10% 的下跌空間

1 月 24 日 CNBC 訪問 Mike Wilson 的影片

2 月 23 日路透社報導,Morgan Stanley 的首席美股策略分析師 Mike Wilson 將當前 S&P 500 走勢 (圖 2、藍線) 類比 2018 年 (圖 2、橘線),認為 S&P 500 近期將先反彈到4600 點附近後,3 月底大跌至 3840 點,之後大反彈到 4600 點。

圖 2、Morgan Stanley 類比 2018、2021 年 S&P 500 走勢

|

| Source: Morgan Stanley、Reuters |

Morgan Stanley 的 Mike Wilson 主要論點為:

- 當下美股成長趨緩,加上聯準會過度偏鷹的立場,與 2018 年情勢相近

- 聯準會面對高漲的通膨、市場認為其措施過慢,將重蹈 2018 年 12 月的覆側

- 美股已有超賣的跡象,如果烏克蘭局勢緩解,美股將有 5% 的反彈

解構 Morgan Stanley 看法

今年 2 月底時,S&P 500 指數距離 52 週高點已下跌超過 10%、進入修正區,其中更有 70% 的都進入修正區間。

下表為截至 3 月 2 日收盤,透過 Google Finance 分析美股主要指數、S&P 500 所有板塊自 52 週高點、今年以來的漲跌幅,扣除 S&P 500 在 3 月 2 日上漲的 1.9%,其跌幅為 10.9%。

|

| Source: 美股探路客 |

圖 3 為採用 Google Finance 嘗試做出類似 Morgan Stanley 的比較圖,橫軸是2018的時間軸,紅線為以 2018 年 3 月 22 日起算一年、藍線為 2021 年 6月 22 日開始的 S&P 500 走勢圖。

圖 3、Google Finance 模擬 2018、2022 年 S&P 500 走勢

|

| Source: 美股探路客 |

實際上兩者的對比,並非相同月份、對時間序非常敏感,略為調整其中一年的時間得到的走勢,很容易明顯不同,2018 與 2022 走勢的類比,也少了美股常見的季節效應。

2018 與 2022 美股所處大環境不同

- 2018 年 12 月時大跌,是在升息尾聲、加上中美貿易戰直接影響美國

- 2018 年 1 月開啟股市大回升,是美聯儲停止升息,之後還降息 (圖 3)

- 2018 年的美聯儲主席鮑威爾剛上任,升息立場強硬、偏鷹,導致美股大跌

- 2022 年升息才剛要開始

- 2022 年烏克蘭戰爭局勢影響未定,但估計對美國影響不大

- 2022 年的鮑威爾立場明顯略為偏鴿,從 3 月 2 日國會發表的言論讓股市大漲可證

市場已 priced-in 2022 年升息 5 次

雖然美國通膨嚴重,但目前市場已經吸收了 priced-in 了 2022 年升息 5 次的預期,除非聯準會採取激烈的升息、縮減資產負債表的手段,否則類比 2018 年美股的大跌跟 2022 年走勢似乎並不甚為合理。

根據 CME、First Trust 最新 3 月 1 日的資料顯示,目前市場預期 2022 年升息次數,從 2 月 22 日的升息 7 次,降到了 3 月 1 日的 5 次,除非聯準會的動作較市場更為鷹派,否則大跌機率已經下降。

表 1、聯準會 2022 年升息預期變化

|

| Source: CME、First Trust |

以 圖 4 的升息預期的時間序來看,2 月初 CPI 年增率數據飆高、下旬 St. Louise Fed 總裁 Bullard 發言希望在 7 月 1 日前,看到升息 100 個基點、4 碼,全年升息預期來到了高點的 6.48 次,已經讓市場大幅震盪。

圖 4、聯準會 2022 年升息預期時間序變化

|

| Source: Hedgeye Risk Management |

除非烏克蘭局勢擴大影響其他歐洲國家,形成黑天鵝事件,否則可預期 2022 年影響美股市場走勢的將是聯準會的政策。

而鮑威爾已經歷過 2018 年底股市大跌的教訓,較難讓人相信在拜登重要的期中選舉年,在其領導下的聯準會再次重蹈覆轍。

3 月 2 日鮑威爾在國會的發言,傾向 3 月升息一碼,顯示其立場偏鴿派,以目前烏克蘭局勢、預期今年通膨逐漸緩解,聯準會將採取平穩、漸進的步伐升息,逐步縮減資產負債表。

圖 5、金融時報報導鮑威爾傾向 3 月升息 1 碼

|

| Source: Financial Times |

S&P 500 走勢跟 1982 年類比

市場另一種看法是將 2022 年美股走勢跟 1982 年類比,下圖為兩者月份完全相同的走勢比較,保留原本美股季節效應,顯示短期市場或許還有下跌空間,但遠不及 Morgan Stanley 預期的再下跌 10%。

圖 7、類比 1982、2022 年 S&P 500 走勢

|

| Source: 美股探路客 |

選擇 1982 與 2022 年類比的最主要原因有:

- 同為新任總統

- 同為期中選舉年

- 通膨都很嚴重、年增率超過 7% (圖 6)

- 同處 10 年股市週期

圖 6、美國通膨年增率

|

| Source: tradingeconomics.com |

但值得注意的是,兩者不同處為 1982 年利率已在高檔 (圖 8),當年也沒有如今的烏克蘭地緣衝突局勢。

值得注意的是,圖 8 的歷史顯示,升息初期 S&P 500 指數仍持續上漲,直到升息的末期股市才明顯回檔。

圖 8、S&P 500 指數、聯準會升息對比圖

|

| Source: Morningstar |

結 語

歷史可能很相似,但不可能完全重演,準確預測短期高、低點機乎不可能。如同鮑威爾 3 月 2 日在國會發言,美國經濟處於復甦期、預期成長穩健,因此對於長線投資佈局其實並無差別。

若想掌握短線趨勢,建議多了解大環境,特別是今年美股走勢大方向由聯準會政策主導,動盪環境下、選擇獲利能穿越牛熊、升息的優質公司,在近期財報、指引不如預期,就暴跌的氛圍下,或者選擇指數 ETF,更能降低個股風險。

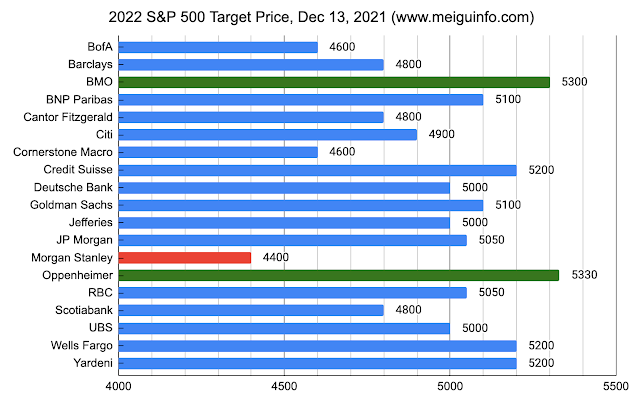

附圖:2022 年華爾街 S&P 500 目標價 (2021.12.13 更新)

|

| Source: 美股探路客 |

美股探路客推薦 風傳媒 x 華爾街日報 VVIP 優惠的中、英、日文版優惠方案,平均每天不到台幣 $11,歡迎使用推薦碼 RAIKKWSJ 訂閱,獨家享有巴菲特指定教科書贈書活動

0 comments