《 Recap & Outlook - WK #4 》

下週觀察重點

-

上週美股大跌,接下來兩週重量級科技巨頭陸續發布財報,週二 Microsoft、週三

Tesla、週四 Apple,下週二 Google、下週三 Meta

(Facebook),市場關注能否交出優於預期的財報及指引,落實 FactSet 預期

21Q4 企業獲利再成長 21.4% 的基本面預期 (圖 1)

-

根據 edwardjones.com 分析,10 年期國債利率上升將導致股市 P/E ratio

下滑,若企業獲利能持續增長,將不影響股市上漲 (圖 2

),但股市最怕不確定性,市場目前充斥三月升息兩碼、全年升息更多次數、提前縮減資產負債表等各種猜測,期許

FOMC 會議後能消弭一些不確定性

-

週三 美東時間下午 2:30

美聯儲 FOMC 會議後記者會,主席鮑威爾的發言是否能減緩當前市場猜測滿天飛的加息次數、縮表時間等不確定因素疑慮,是本週最重要的事件

-

華爾街結構 Oppenheimer 研究顯示,S&P 500 放空比達到 2020 年 11

月以來低點,美股跌深蓄積反彈能量,但下行風險仍高,反彈壓力在

4575、4670、4745,下週將測試支撐 4420、4275 是否有效 (圖 3)

-

華爾街機構 Fundstrat 首席技術分析師 Mark Newton 預期 S&P 500

指數下探 3815 點的機率高達 60%

- 詳細趨勢預測參考圖 4

- 支撐及壓力點位參考上文 Oppenheimer 資料

- 3815 點代表 S&P 500 將下跌 20%

-

Fundstrat 之前預期上半年趨勢震盪、下跌 10%,目前更為悲觀,但仍認為美股將走大 V

趨勢,年底前上漲 5%

-

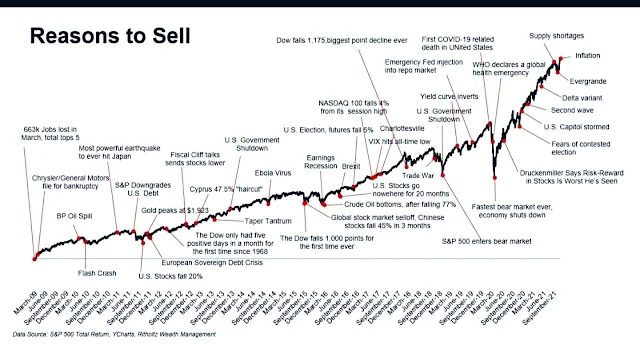

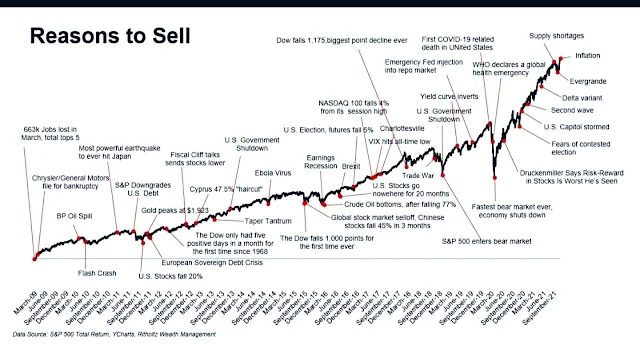

美股從來不缺少看空的說法,圖 5 為美股 13

年牛市以來,持續不斷看空的說法與 S&P 500 指數走勢,FactSet 預期 2022

年企業獲利仍持續成長,高盛美股 2022 年投資展望給出 Overweight 評等,建議投資人關注企業獲利是否仍如預期強勁

- 本週重要經濟數據及事件

- 週一 Markit 製造業、服務業 PMI 初值

- 週二 為期兩天的 FOMC 會議開始

-

週三 FOMC 利率決議、會後鮑威爾記者會、美國 EIA 原油庫存、12

月新屋銷售數據

- 週四 2021Q4 GDP 初值、預估為 +6.0%,初領失業救濟金人數

-

週五 12 月個人消費支出 PCE 指數、1 月密西根大學消費者信心指數終值

圖 1、FactSet 對 S&P 500 公司獲利預期 vs 實際表現

|

| Source: FactSet |

圖 2、10 年期國債利率上升造成 P/E Ratio下滑

|

|

Source: edwardjones.com

|

圖 3、華爾街機構 Oppenheimer 認為美股蓄積反彈能量,但下行風險仍高

|

| Source: Openheimer |

圖 4、華爾街機構 Fundstrat 預期 S&P 500 近期反彈後再下跌走勢

|

| Source: Fundstrat |

圖 5、美股近 13 年牛市,S&P 500 走勢與看空紀錄

|

|

Source: Rithlotz Wealth Management

|

下週財報發佈時程

美股財報季第三週進入重量級公司,科技巨頭 Microsoft、Tesla、Apple

分別在週二到週四發布財報,此外還有支付領域的 American

Express、MasterCard、VISA,傳統巨擘公司的

IBM、J&J、GE、3M、Abbot、McDonald、Caterpillar,軍工的 Lockheed

Martin、Raytheon,石油業龍頭 Chevron 等。

- 1/25 週二

-

盤前 Johnson & Johnson、GE、Verizon、American Express、Lockheed

Martin、3M、Raytheon

- 盤後 Microsoft、Texas Instrument

- 1/26 週三

- 盤前 Boeing、AT&T、Abbott

-

盤後 Tesla、Intel、Lam Research、Levis、Lending Club、Seagate、Xilinx

- 1/27 週四

- 盤前 MasterCard、McDonald、JetBlue、Southwest Airlines

- 盤後 Apple、Robinhood、VISA、Western Digital、

本週重要回顧

|

收盤 |

本週 |

YTD |

| Dow Jones |

34,265 |

-4.6% |

-5.7% |

| S&P 500 |

4,398 |

-5.7% |

-7.7% |

| Nasdaq |

13,769 |

-7.6% |

-12.0% |

| 10y國債利率 |

1.767% |

+0% |

+0.252% |

-

上周美股僅有四天交易日,三大指數都連續下挫,Nasdaq 單週大跌

7.6%,今年開始的三週下跌 12%,創下 2020 年 3 月以來最大跌幅 (圖 6)

-

上週五收盤後,S&P 500

僅剩能源板塊仍維持上漲,金融板塊在主要銀行財報表現大多不如預期、薪資費用上升影響獲利等因素,今年已經下跌

2.3% (圖 7)

-

週二 Bloomberg 資料顯示,預期美國 2022Q1 GDP QoQ 自上季的近 4%大幅下滑至

2.85%,顯示 Omicron 仍造成市場認為經濟復甦時程受到影響 (圖 8)

-

週二 Microsoft 宣佈將以 $95/股價格,現金收購 Activision Blizzard

(動視暴雪 $ATVI),根據華爾街日報報導,這是 Microsoft 有史以來最大收購案 (圖 9),媒體認為 Microsoft

將透過遊戲成為元宇宙領導者、並讓其雲端服務業務受惠,受此影響

Sony 股價大跌 13%

-

週四 盤後流媒體龍頭 Netflix 發布財報,上季表現可圈可點,但 2022Q1

指引遠不如市場預期,當日收盤加盤後共大跌 25%

-

週五 美股 1 月截至 1 月 21 日收盤,各大指數表現都不理想,S&P 500

下跌 7.7%、Nasdaq 下跌 12%、Russell 2000 下跌 11.5%,Renaissance IPO

指數更大跌 22.9% (圖

10),市場對美聯儲升息、縮減資產負債表預期仍充斥不確定性,預估下行風險仍高

- 上周重要財經數據

- 優於預期

- 12 月新屋開工 1702k > 1650k est

- 12 月建築許可 1873k > 1703k est

- 劣於預期

- 1 月 NAHB 房屋市場指數 83 < 84 est

- 上週初領失業救濟金人數 286k > 225k est

- 12 月房屋銷售 6.18M < 6.42M est

- 比特幣與股市走勢類似、本週大跌,週五收在 $36,495.46

圖 6、Nasdaq 2020年 1 月~2022年 1 月下跌幅度 (截至1/20)

|

| Source: Bloomberg |

圖 7、S&P 500 指數各板塊年初迄今下跌幅度

|

|

Source: Charles Schwab

|

圖 8、美國 2022Q1 GDP 預期

|

| Source: Bloomberg |

圖 9、Microsoft 歷年收購規模排行

|

| Source: wsj.com |

圖 9、美股截至 1 月 21 日各指數表現統計

|

|

Source: Charles Schwab

|

本週財報摘要

1/18 週二

- $GS Goldman Sachs 盤前發布季報

- 第四季營收 126.4 億美元、優於預期的 120.1 億

- 淨利潤 39 億、低於預期,同比下跌 13%

- 投資銀行業務營收 38 億、同比成長 45%,超越市場預期的 30.7 億

-

股票銷售及交易業務營收 21.2 億、同比下跌 7%,低於預期的 24.7

億,資產管理業務同比下跌 10%

- 員工薪酬費用大增 31%、達 32.5 億美元,超過市場預期的 28.9 億

- 攤薄後 EPS $10.81、低於預期的 $11.89,也低於去年同期的 $12.08

-

2021 全年營收 593.4 億美元、同比增長 33%,淨利潤 216.4億、同比增長

129%,攤薄後 EPS $59.45

- $IBKR Interactive Brokers 盈透證券 盤後發布季報

- 營收 6.03 億美元、低於預期的 6.78 億

- EPS $0.83、符合市場預期

-

公司認為並未因 Robinhood 的競爭而流失客戶,反而每天獲得大約 1 萬名新客戶

1/19 週三

- $BAC Bank of America 盤前發布季報

- 上季營收 221.7 億美元、年增 9.8%,但低於預期的 222 億

- 淨利潤 70.13 億、年增 28%,EPS $0.82 優於預期的 $0.86

- 全年淨利 320 億、年增 80%,創下歷史紀錄

- 即使淨利大增,美銀未能逃脫本波股市下跌

- $MS Morgan Stanley 盤前發布季報

- 上季營收 145.24 億美元、同比增長 7%,優於預期的 144.4 億

- 淨利潤 37.16 億、同比增長 9%

- EPS $2.05、同比增長 11%

- 2021 全年營收、淨利潤分別增長 23%、35%

- 本週股價表現優於大盤

- $ASML ASML 盤前發布季報

- 2022 第一季指引環比下降 30%~34%,低於市場預期

- 上季營收 49.86 億歐元、淨利潤 17.74 億,毛利率達 54.2%

- 2021 年營收 186.11 億、同比增長 33%,淨利潤 58.84 億

-

2021 年出貨 42 台 EUV、較 2020 年成長 11 台,實現營收 63 億歐元,每台要價

1.5 億歐元

- $UNH United Health 盤前發布季報

- 上季營收 737.43 億美元、同比增長 12.6%

- 淨利潤 40.71 億、同比增長 84%

- 調整後 EPS $4.48、優於預期的 $4.31

- 全年營收 2875.97 億、同比增長 11%,調整後 EPS $19.02

- 公司預期 2022 年營收 3170~3200 億,EPS $21.1~$21.6

- 本週公司股價表現優於大盤

- $PG P&G 盤前發布季報

- 營收 209.53 億美元、同比增長 6%

- EPS $1.72、同比增長 12%,攤薄後 EPS $1.66、同比增長 13%

- 毛利率 49.1%、去年同期為 53.1%,同比降少 4%

-

公司預計全年營收增長 3%~4%,EPS 增長

3%~6%,公司決定全面調漲產品價格、將成本轉嫁給消費者

- P&G 本週股價上漲,表現優於大盤

- $AA Aloca 盤後發布季報

- 營收 33.4 億美元、年增 39.63%,創下 2018Q4 以來新高

-

EPS ($2.11)、去年同期為 ($0.02),但調整後 EPS $2.5、優於去年同期的 $0.26

- 全年營收 121.52 億、同比增長 30.86%,EPS $2.26、去年同期 ($0.91)

- $UAL United Airlines 盤後發布季報

- 營收 81.9 億美元、優於預期的 79.7 億,較 2019 同期下降 25%

- 淨虧損 6.46 億美元,調整後 EPS ($1.6)、優於預期的 ($2.1)

-

受 Omicron 影響,公司調低今年成長預期,預估運力自較 2019 年低 20% 調降為低

25%

1/20 週四

- $AAL American Airlines 盤前發布季報

- 上季虧損 9.31 億美元、大幅低於去年同期虧損 22 億

- 調整後 EPS ($1.42)、優於預期的 ($1.44)

- 營收 94.3 億、優於預期的 93.4 億

- 公司預期 Omicron 疫情將影響今年的營運復甦力道

- $NFLX Netflix 盤後發布季報

-

公司指引很糟糕,預期下季新增用戶 250 萬,遠低於預期的 626 萬,EPS $2.86

遠低於預期的 $3.37,盤後大跌 20%

- 上季營收 77.09 億、同比增長 16%,與市場預期相當

- EPS $1.33、優於預期的 $0.82

- 全球用戶數 2.2184 億,上季訂閱用戶淨增 828 萬、優於預期的 813 萬

-

流媒體行業競爭趨於激烈,用戶數成長趨緩,自有內容製作需投入大量資金,加上疫情消退後吸引消費者眼球時間減少,行業前景競爭艱難

- $ISRG Intuitive Surgical 盤前發布季報

- 上季營收 15.5 億美元、優於預期的 15.1 億

- EPS $1.3、優於預期的 $1.28

-

公司預期 2022 年受到疫情影響,營收增長 11%~15%、低於預期,Non-GAAP 毛利率

69.5%~70.5% 低於 2021 年的 71.2%

1/21 週五

- $SLB Schlumberger 油服龍頭盤前發布季報

- 營收 62.25 億美元、YoY +13%,優於預期的 60.8 億

- 淨利潤 5.87 億、同比增長 90%

- 攤薄後 EPS $0.41、優於預期的 $0.39

-

全年 EPS $1.28、同比增長 88%,符合市場預期,營收 229.29 億、略高於預期的

227.9 億

- Crypto 加密貨幣

-

比特幣本週重挫跌破支撐,週五收在 $36,495.46,下檔支撐在 $30,000 附近

美股探路客推薦 風傳媒 x 華爾街日報 VVIP 優惠的中、英、日文版優惠方案,平均每天不到台幣 $11,歡迎使用推薦碼

RAIKKWSJ

訂閱,獨家享有巴菲特指定教科書贈書活動

0 comments