Recap & Outlook - WK #47

下週觀察重點 (下週財報發佈時程請點我)

-

下週市場最關注的重點是拜登會選擇 2月任期到期的現任 Jerome Powell

續任,還是任命副主席 Lael Brainard 擔任下屆美聯儲主席,Powell

為共和黨籍受到部分民主黨人士反對,Brainard 則預期對升息將採取更寬鬆立場,CNBC報導若 Brainard 上任將對市場有一定影響

- 根據 Bloomberg 資料,美股 S&P 500 指數今年迄今已上漲超過 25%,連續三年上漲超過兩位數 (圖

1),為過去 30 年來第三次,90 年代末期連續長達 5

年,但最後股市泡沫化,但目前股市背後有企業獲利支撐,且根據 LPL Research

資料,歷史數據顯示 1990 年迄今過去九次 S&P 500 指數當年漲幅超過 20%

時,次年平均漲幅為 11.5% (圖 2)

-

歐洲疫情再起,奧地利確診人數創下2020年疫情爆發以來新高,比利時、德國確診人數也飆升,美國部分州確認人數也上升

(圖 3),是否對供應鏈、經濟復甦造成影響值得密切關注

-

週三 密西根大學發布

11 月消費者信心指數 (MCSI)

-

週三 美國普查局發布 10 月耐久財訂單報告、Personal Consumption Expenditures Price

PCE 物價指數,PCE 為美聯儲衡量通膨的重要指標

-

週四 美國感恩節假期美股休市一天、週五美東時間下午 1 點股市提早收盤

圖 1、S&P 500 指數 vs 核心 CPI (通膨指標) 年成長率

|

| Source: Bloomberg |

圖 2、S&P 500 指數前一年漲超20%後次年報酬率

|

|

Source: LPL Research

|

圖 3、美國各州新冠疫情確診人數分布 (2021/11/03~2021/11/16)

本週重要回顧

|

收盤 |

本週 |

YTD |

| Dow Jones |

35,602 |

-1.4% |

+16.3% |

| S&P 500 |

4,689 |

+0.3% |

+25.1% |

| Nasdaq |

16,075 |

+1.2% |

+24.6% |

| 10y國債利率 |

1.55% |

-0.7% |

+69.2% |

-

根據

FactSet 統計,342 家 S&P 500 公司在財報中提及 "inflation",為 10

年來新高,預期第四季的淨利潤率為 11.8%,整體較第三季的 12.9%

下滑 ,其中六個行業板塊提高淨利潤率、五個下調,工業板塊下調最多(圖 4)

-

上周 15 家 S&P 500 公司發布財報,14 家獲利超越預期,累計已有 495

家發布財報,82% EPS 超預期、YoY +41%,68% 營收超預期、YoY +17%

- 上週主要經濟數據

- 優於或等同預期:

- 10 月零售銷售數據 +1.7% vs +1.4% 預期

- 10 月工業生產 +1.5% vs +1.0% 預期

- 11 月 NAHB 房屋市場指數 83 vs 80 預期

- 劣於預期:

- 10 月新屋開工 1,530k vs 1,579k

- 初領失業救濟金人數 268k vs 260k

-

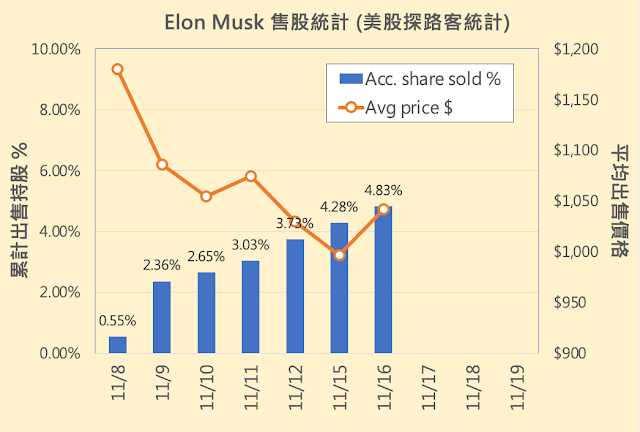

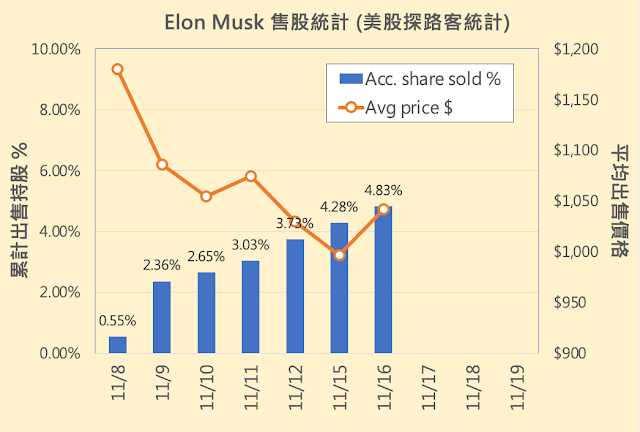

Tesla CEO Elon Musk 截至上周共賣出 8,230,057 股、88.1

億美元,平均出售價格為 $1070.48 (圖 5),上周三開始無賣股申報紀錄,Tesla 股價自上周二開始累積上漲 11.72%

圖 4、S&P 500 各行業板塊 2021Q4 淨利潤率預期

|

|

Source: FactSet

|

圖 5、Elon Musk 售股比例、平均出售價格統計

|

|

Source: SEC、美股探路客製圖

|

圖 6、Elon Musk 售股統計表 (截至 2021/11/19)

|

|

Source: SEC、美股探路客統計

|

11/15 週一

-

$LCID Lucid Motors 盤前發布財報

- 營收僅為 23.2 萬美元、去年同期為 33.4 萬

- 淨虧損 5.24 億美元、同比大增 225%,去年同期為虧損 1.61 億

- 攤薄後 EPS ($0.43)

- Q3 客戶預定量為 1.3 萬輛,累積訂單金額超過 13 億美元

- 公司 2022 年目標實現生產 2 萬輛的目標,位於 Arizona 的工廠年產能 3.4 萬輛,已啟動增產計畫,預計 2023 年底可達每年 9 萬輛

- $AMC Warner Music 盤前發布季報

- 營收 13.76 億、同比增長 22%,超越預期的 7.083 億

- 淨利潤 0.3 億,低於預期的 0.8 億

- EPS $0.05、低於預期的 $0.15

11/16 週二

- $WMT Walmart 盤前發布優於預期的財報,但毛利率下滑,股價因通膨憂慮而下跌

- 營收 1,405.25 億、同比成長 4.3%,優於預期的 1,356 億

- 淨利潤 31.32 億、同比下滑 39.8%,毛利率下滑 0.42%

- EPS $1.45、去年同期為 $1.8,預期為 $1.4

- 美國同店銷售額成長 9.2%,電商銷售額成長 8%

-

Q3 新增 34 個客戶,商業客戶環比成長 46%,美國地區商業成長同比成長 103%

-

公司上調全年 EPS 至 $6.4,原先預期為 $6.2~$6.35

- $HD Home Depot 盤前發佈季報,營收獲利超預期

- 營收 368.2 億美元、同比成長 9.8%,超出市場預期,同店銷售同比成長 5.5%

- 淨利潤 41.29 億、同比成長 20.3%

- EPS $3.92、同比成長 23.3%,超出市場預期

- Home Depot 財報後上漲,市值超越 Walmart

- $SE Sea 盤前發佈季報,公司虧損擴大,遊戲平台成長趨緩

- 營收 26.89 億美元、同比成長 121.8%,優於市場預期的 24.8 億,但低於 Bloomberg 預期的 27.6 億

- 淨虧損 571M、劣於預期的 317.2M,去年同期虧損 425M

- 遊戲平台 Garena 會員同比成長 27%,但相較上季明顯趨緩

- 電商蝦皮 GMV 成交金額同比成長 81%,維持告訴成長

- 電子支付 SeaMoney 交易金額 4.6B、環比成長 12.1%,交易量同比成長 111%,但較上季的成長率下滑

- 公司成長快速,但虧損擴大不符合目前市場偏好趨勢,股價下跌

- $DLB Dolby Labs 盤後發佈季報,營收低於預期

-

營收 2.85 億、低於預期 14.92M

- GAAP EPS $0.42、優於預期的 $0.35

- 公司調高全年營收指引至 13.4億~14億

11/17 週三

- $TGT Target 盤前發布優於預期的季報,但公司因供應鏈影響毛利率下滑、股價下跌

- 營收 25.65 億美元、同比成長 13.3%,優於預期的 24.56 億

- Non GAAP EPS $3.03、優於預期的 $2.83

- 公司預期假期將帶來強勁的銷售,且已經克服供應鏈問題,備有足夠庫存因應 Black Friday 銷售旺季需求

- $LOW Lowe's 盤前發布季報,營收超越預期

- 營收 229 億、同比成長 2.7%,超出預期

- 營業利潤 27.89 億、同比成長 28%,營業利潤率 12.17%,去年同期為 9.75%

- EPS $2.73、優於預期的 $2.35

- 公司表示市場需求持續強勁

- $BIDU Baidu 盤後發布季報營

- 營收 319 億人民幣、同比成長 13%,略優於預期的 318.1 億

- 淨虧損 166 億,去年同期為獲利 137 億

- 公司智能雲同比成長 73%,成為公司主要成長動力

- $NVDA nVidia 盤後發布財報

- 營收 71 億、優於預期的 68.1 億

- EPS $1.17 、優於預期的 $1.1

- 毛利率 67%、優於預期的 66.9%

- 公司預期下季營收 74+/-2% 億、優於預期的 68.6 億

- 公司的 Omniverse Avatar 技術應用廣泛,預期未來五年將帶來可觀的營收

- $CSCO Cisco 盤後發布財報

- 營收 129 億、低於預期的 129.8 億

- EPS $0.82 、優於預期的 $0.8

- 公司預期下季營收成長 4.5%~6.5%、EPS $0.8~$0.82

- $SONO Sonos 盤後發布財報

- 營收 3.59 億、低於預期 0.69M

- Non-GAAP EPS $0.08 、低於預期的 $0.1

- 公司預期全年營收 19.25 億~20 億,毛利率 46%~47%

- $VSCO Victoria Secret 盤後發布財報

- 營收 14.4 億、低於預期的 14.6 億,北美營收成長 21.9%,但國際營收下滑 10.4%

- GAAP EPS $0.81 、優於預期的 $0.8

- 公司預期下季營收 21~21.6 億、低於預期的 22.7 億,EPS $2.35~$2.65、低於預期的 $2.79 億

11/18 週四

- $BABA Alibaba 盤前發布暴雷的季報

- 營收 2006.9 億人民幣、同比成長 29%,但低於預期的 2061.7 億

- 淨利潤 285.24 億、同比下降 39%,低於預期的 332 億

- 攤薄後 EPS $0.25

- 公司調低全年營收增速指引至 20%~23%,原預期為 30%

-

$AMAT Applied Materials 盤後發布季報,營收及指引不及預期

- 營收 61.23 億美元、同比成長 31%,低於預期

- EPS $1.89、同比成長 53%

- 公司預期下季營收 59.1~64.1 億,低於市場預期的 64.6 億

- 公司歸咎供應鏈受限並將持續影響業績

-

$INTU Intuit 盤後發布季報

- 營收 20.1 億美元、同比成長 51.7%,優於預期的 18.1 億

- EPS $1.53、同比成長 62.77%,優於預期的 $0.99

-

$PANW Plo Alto Networks 盤後發布季報

- 營收 12.5 億美元、同比成長 32%

- 調整後 EPS $1.64、優於預期的 $1.57

- 公司調高全年營收預期至 53.5~54 億,原先預期為 52.8~53.3 億

11/19 週五

-

$FL Foot Locker 盤前發布季報

- 營收 21.89 億美元、優於預期的 21.1 億

- EPS $1.93、優於預期的 $1.37

- 公司表示已經為即將到來的假期需求做好準備,但供應鏈問題仍將持續

- Crypto 加密貨幣

- 本週五比特幣收在 $56,924.94回測支撐

- 上周六 Square 執行長 Jack Dorsey 在 Twitter 發布去中心化交易所 tbDEX 白皮書,tdDEX 目標在透過去中心化身分、可驗證憑證,解決一般用戶受法幣與加密貨幣間的交換的鴻溝

下週財報重點

財報季進入尾聲,下週較知名的科技公司有 Zoom、Analog

Devices、HP、Dell、Autodesk,工業領域的 John Deere,零售業的Best Buy、Dollar

Tree、A&F、American Eagle

Outfitters、Gap、Nordstrom,中概股的小牛電動車、小鵬汽車、拼多多等

- 11/23 週二

- 盤前 Best Buy、Dollar Tree、小鵬汽車、Analog Devices

- 盤後 HP、Dell、Autodesk、Gap、Nordstrom

下週 (11/22~11/26) 主要財報發佈時程

美股探路客推薦 風傳媒 x 華爾街日報 VVIP 優惠的中、英、日文版優惠方案,平均每天不到台幣 $11,歡迎使用推薦碼

RAIKKWSJ

訂閱,獨家享有巴菲特指定教科書贈書活動

0 comments