2021/10/10 美股財經週報

|

Recap & Outlook - WK #41

下週觀察重點 (下週財報發佈時程請點我)

- 美股財報季拉開序幕,預期供應鏈、通膨衝擊將是觀察重點,下週重量級銀行股 - 美國銀行、富國銀行、花旗、大摩 (JP Morgan)、高盛,另外台積電也將發布季報

- 週二 美國勞工部發佈 8月 JOLTS (Job Openings & Labor Turnover Survey) 報告,能更詳細分析美國就業市場狀況

- 週二 上週美國參議院 50:48 通過暫時提高債務上限法案,眾議院週二將進行投票表決,預期將順利通過

- 週三 發佈 9月消費者物價指數 CPI (Consumer Price Index) ,預期同比上升 5.4%

- 週四 發佈 9月生產者物價指數 PPI (Producer Price Index),PPI 反應商品生產成本

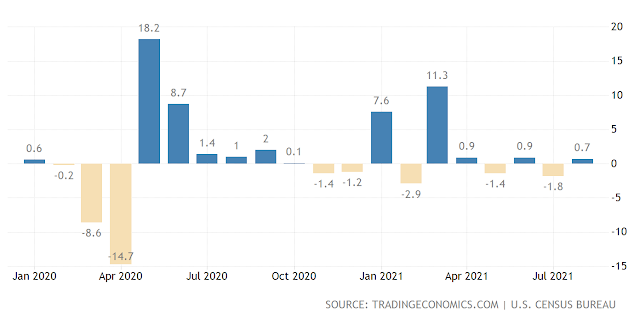

- 週五 發佈 9月零售銷售數據 Retail Sales,預期對市場影響較大,8月超預期的月增 0.7% (圖 2)

- 根據 FactSet 統計,S&P 500 指數成分股公司近期財報提及的負面影響因素,前三位為供應鏈問題、薪資成本及勞動力短缺、疫情的衝擊,油價的影響其實並不高

圖 1、S&P 500 指數成分股財報提及負面影響因素分析

|

| Source: Factset |

圖 2、US Retail Sales MoM 零售數據月增率

本週重要回顧

| 收盤 | 本週 | YTD | |

|---|---|---|---|

| Dow Jones | 34,746 | +1.2% | +13.5% |

| S&P 500 | 4,391 | +0.8% | +16.9% |

| Nasdaq | 14,580 | +0.1% | +5.5% |

| 10y國債利率 | 1.621% | +10.8% | +86.13% |

- 週一 OPEC+ 部長級會議決定按原計畫增產、每月40萬桶/日,亦即不會增產解決供應荒,油價應聲大漲超過 3%,下次會議預計於 11月 4日舉行

- 週一 市場擔憂油價導致通膨壓力、美國國會角力債務上限問題,美股三大指數均下跌,Nasdaq更大跌 2.14%,能源類股逆勢

- 週一 華爾街日報近期多篇報導 Facebook公司內幕,週日晚間吹哨者 Haugen公開登上知名電視節目 60分鐘專訪,週二並出席國會作證,週一 Facebook、Instagram、WhatsApp 卻發生有史以來最嚴重的當機事件,公司事後調查為內部系統維護問題

- 週二 服務業 PMI 為 61.9、超出預期的 60,較 8月 61.7 微幅增加,顯示佔美國經濟 活動 2/3 的服務業復甦加快

- 週三 ADP 9月小非農就業數據優於預期,增加 56.8萬、較 8月 34萬大幅增加,也優於預期的 43萬

- 週三 消費類股 Pepsico 百事可樂公司發布優於預期的季報,公司認為供應鏈問題將在 2021年底前緩解,原物料上漲約 10%,公司具備訂價權,已經調漲飲料、零食價格

- 週四 美國債務上限危機暫時解除,參議院共和黨同意民主黨短期債務上限延長到 12月的議案,三大指數均上漲

- 週四 Tesla在德州超級工廠舉辦股東會,公司宣佈總部自加州 Palo Alto遷至德州 Austin,公司預期 2023年 Model Y 將成為全球最暢銷車款,2030年總年銷量目標為 2千萬輛

- 週五 勞工部 9月非農就業報告大爆冷門 (圖 3),預期就業新增 50萬,實際僅為 19.4萬,失業率自 5.2%下降至 4.8%、優於預期的 5.1%,時薪月增 0.6%、優於預期的0.4%

- 週五 十年期國債利率上漲 2.8%,本週累積飆升 10.8%,今年更已上漲 86.13%,三大指數受非農就業報告不如預期、利率飆升影響均下跌,華爾街對美聯儲縮債時機看法呈現分歧

- 石油、天然氣、煤炭等能源價格飆漲、中國缺煤限電,影響市場對於通膨、經濟復甦壓力的憂慮 (圖 4)

圖 3、美國勞工部非農就業人數

圖 4、過去十年能源價格走勢

|

| Source: Bloomberg |

10/04 週一

- $FB Facebook 有史以來最嚴重當機

- Facebook、Instagram、WhatsApp 軟體週一約六個小時均無法登入使用

- 華爾街日報近期多篇報導 Facebook公司內幕,週日晚間吹哨者 Haugen公開登上知名電視節目 60分鐘專訪,週二並出席國會作證,說明公司將獲利置於用戶安全之上

- 股價大跌 4.89%、跌破半年線 (120天移動平均線) 支撐

10/05 週二

- $PEP Pepsico 盤前發布季報,營收、獲利優於預期,上調全年預期

- 營收 201.89億美元、同比增長 11.6%

- 淨利潤 22.24億,略低於去年同期的 22.91億

- 預期全年有機增長 8%、優於原先的 6%,核心每股收益預期成長至少 12%

- 運輸和大宗商品成本高於預期,公司已經調高碳酸飲料、零食售價因應,並認為供應鏈問題有望在年底前緩和

10/06 週三

- $LEVI Levi's 盤後發布季報,營收、獲利均超乎預期

- 營收 15億美元、同比增長 41%,超越預期的 14.8億

- 調整後 EPS $0.48、超越預期的 $0.37

- 下季預期 EPS $0.38~$0.4,全年 EPS $1.43~$1.45、超越華爾街預期的 $1.33

- 公司表示過去 18個月已經調整生產彈性,目前僅有 4%在越南製造

- GM 通用汽車 在舉辦為期兩天的投資人會議前宣佈

- 2025年之前將投資 350億美金、推出超過 30種車款

- 2030年之前營收翻倍,並表示計畫超越 Tesla 成為美國電動車龍頭,但未給出時間表

- 根據 CNBC報導,通用目前美國電動車市占率僅為 9%、Tesla 則為 63%

- ADP 小非農就業數據

- 9月小非農就業數據優於預期,增加 56.8萬、優於預期的 43萬,也較 8月的 34萬大幅增加

- ADP 首席分析師表示,就業市場復甦速度明顯放緩,但仍在持續成長

ADP 小非農就業數據

10/07 週四

- 美國債務上限危機暫時解除

- 參議院以50:48 通過暫時提高債務上限法案,債務違約危機延長到 12月

- 債務危機為兩黨政治角力,沒有人希望承擔美國債務違約的責任,預期問題應可順利解決

- Tesla在德州超級工廠舉辦股東會

- 公司宣佈將總部從加州 Palo Alto 搬遷到德州 Austin

- Model 3 銷量已經超越 Mercedes C-Class & E-Class、BMW 3 系列,成為全球最暢銷的高級車款

- 公司預期 2022年 Model Y 將成為全球銷售額最高的車款、2023年成為全球單一車款銷量冠軍

- 公司表示有信心保持年交付量超過 50%,目標在 2030年實現年銷量 2,000萬輛

Tesla 預期 Model Y 將成為全球最暢銷車款

|

| Source: Tesla Shareholder Meeting, Oct 7, 2021 |

10/08 週五

- 勞工部 9月非農就業報告跌破眼鏡

- 預期就業新增 50萬,實際僅為 19.4萬

- 失業率自 8月的 5.2%下降至 4.8%、優於預期的 5.1%

- 時薪月增 0.6%、優於預期的0.4%

- 政府部門、教育行業就業大減,但運輸、零售、建築業表現良好

9月非農就業詳細數據

| 行業 | 增/減 | 上月 |

|---|---|---|

| Trade/transport | +120k | +47k |

| Leisure/hospitality | +74k | +38k |

| Business services | +60k | +85k |

| Retail | +56k | -4k |

| Manufacturing | +26k | +31k |

| Construction | +22k | +0k |

| Temporary help | -5k | -4k |

| Education/health | -7k | +51k |

| Government | -123k | +34k |

- Crypto 加密貨幣

- 加密貨幣繼續大漲,比特幣週五突破 5萬大關、收在 $53,816,以太坊收在 $3,563.15

下週財報重點

財報季已展開序幕,下週主要為銀行股、台積電 $TSM、Delta Airline、Alcoa

重要公司財報發佈時程

- 10/13 週三

- 盤前 JP Morgan Chase、Delta Airline、BlackRock

- 10/14 週四

- 盤前 台積電 TSMC、Bank of America、Wells Fargo Bank、Citi Bank、Morgan Stanley

- 盤後 Alcoa

- 10/15 週五

- 盤前 Goldman Sachs、Charles Schwab

下週 (10/11~10/15) 主要財報發佈時程

本月主要財報發佈時程

美股探路客推薦 風傳媒 x 華爾街日報 VVIP 優惠的中、英、日文版優惠方案,平均每天不到台幣 $11,歡迎使用推薦碼 RAIKKWSJ 訂閱,獨家享有巴菲特指定教科書贈書活動

比特幣

加密貨幣

美股投資

美股投資資訊

美股財經週報

美股財經資訊

Bitcoin

crypto

Cryptocurrency

Investment

market recap

S&P 500

week ahead

weekly recap

0 comments