Apple、Microsoft、Google 超級比一比?

為什麼不是FAAMG?

Facebook:比較年輕且全力發展Metaverse,大手筆投資硬體開發,後續Metaverse時再分析

Amazon:Bezos說上太空的費用是客戶跟員工出的,沒感謝股東,況且自始自終都沒想幫他出這筆費用,因此不列入考慮

閱讀捷徑

財報成績單

2021年 7月27日 AMG 三家公司都發布了季報,單季稅後合計賺了 $568億美元,接近去年同期一倍,也大幅超越華爾街的預期。其中 Apple的獲利、EPS 都超越預期 30%,Google的獲利、EPS則超越預期 40%之上,Microsoft 也有超過 10%的表現!

|

| AMG 稅後每季季獲利 (Alphabet為Google母公司),Source: Financial Times |

Apple (AAPL):單季營收、獲利、EPS分別超越市場預期 11%、30.7%、29.7%

Microsoft (MSFT):單季營收、獲利、EPS分別超越市場預期 4.5%、13.8%、13%

Google (GOOGL):單季營收、獲利、EPS分別超越市場預期 10.1%、41.2%、41.5%

| AAPL | MSFT | GOOGL | |

|---|---|---|---|

| 實際 / 預期 | 實際 / 預期 | 實際 / 預期 | |

| 營收 | $81.4B / $73.3B | $46.2B / $44.2B | $61.9B / $56.2B |

| 獲利 | $21.7B / $16.6B | $16.5B / $14.5B | $18.5B / $13.1B |

| EPS | $1.31 / $1.01 | $2.17 / $1.92 | $27.3 / $19.3 |

|

| AMG 2021Q2財報表現匯總,Source: Financial Times |

投資績效

AMG 三家公司2021年7月28日收盤市值分別為 $2.4兆、$2.15兆、$1.82兆,年初迄今持股報酬率 Apple 為 12.03% 還比 SPY (S&P 500 ETF) 的 18.99%為低,持股一年報酬率則 AMG 都超過投資 SPY 的績效。

以中長期持股的報酬率來看,持有 AMG 股票報酬遠勝 SPY ETF,全球三大科技龍頭過去十年的發展,讓無論投資 AMG 那一家公司,長期持有都有驚人的回報,當然問題在於,接下來三年甚至到十年的發展如何,請繼續看xi。

| 2021.07.28 | SPY | AAPL | MSFT | GOOGL |

|---|---|---|---|---|

| 市值 | $3.96兆 | $2.4兆 | $2.15兆 | $1.82兆 |

| 2021迄今報酬率 | 18.99% | 12.03% | 31.48% | 57.69% |

| 持股一年報酬率 | 36.63% | 55.47% | 41.68% | 81.02% |

| 持股三年報酬率 | 54.74% | 178.8% | 164.9% | 119.8% |

| 持股五年報酬率 | 102.1% | 456.5% | 405.0% | 244.0% |

| 持股十年報酬率 | 239.3% | 939.6% | 944.6% | 800.9% |

2021年初迄今持股報酬率、股價走勢

|

| AMG、SPY 持股迄今報酬率、2021/07/28,製圖:美股探路客 |

持股一年報酬率、股價走勢

|

| AMG、SPY 持股一年報酬率、2021/07/28,製圖:美股探路客 |

持股三年報酬率、股價走勢

|

| AMG、SPY 持股三年報酬率、2021/07/28,製圖:美股探路客 |

持股五年報酬率、股價走勢

|

| AMG、SPY 持股五年報酬率、2021/07/28,製圖:美股探路客 |

持股十年報酬率、股價走勢

|

| AMG、SPY 持股十年報酬率、2021/07/28,製圖:美股探路客 |

投資展望

科技業要做長期的預期是很困難的,但基於市場風向、公司技術佈局、產業發展方向,還是能一窺未來發展的可能性,以下的投資展望除了引用 WSJ 華爾街日報的目標股價、投資評等外,純粹是個人的判斷,希望幫助每個閱讀過文章朋友的獨立思考,不是投資建議。

短期

- Google 短期發展看好、下季業績樂觀,廣告特別是 YouTube廣告大超預期,AI 技術領先,是筆者短期在 AMG 中最看好的標的

- 其次是 Microsoft,All in Cloud的發展策略,連 Windows 11 都能上雲成為 Windows 365,三大業務板塊中,除個人計算業務增長可能因缺晶片不如預期外,都大幅成長

- Apple 自疫情爆發之後,發布財報時均不提供下季指引,目前超過 50%營收來自 iPhone,現階段有 5G導入紅利,服務營收雖持續成長,但僅佔營收 20%,iPhone 成長動能2022年之後有多強,目前尚不明朗。

中、長期

- Microsoft 是理性上最看好、感性上最不願意承認的標的,因 Windows 的穩定性讓大家唾棄、實際上卻很難拋開 😂

- 中長期在企業應用的 Metaverse 上佈局非常完整,從邊緣端的硬體 AR頭盔 Hololens 、AR混合現實、 Azure 雲計算,已經有商業客戶開始運用,遠較鎖定消費性 Metaverse 的 Facebook,市場確定性更高

- 三大業務板塊穩穩的建構了邊緣運算到雲端的基石,All in Cloud 的策略與成果讓人驚艷

- 2014年上任、低調的 CEO Satya Nadella 採取的「共贏心態」,已默默帶領 Microsoft 重返榮耀

- Google 排在第二位,主要是 AI、機器學習技術的領先,策略從 Mobile First 轉向 AI First,可望帶領公司保持長期競爭力

- AI 是科技產業接下來最重要的核心技術,Google 的 AI 技術領先所有其他科技公司

- Google 採取 AI First 策略,將 AI 技術已經運用在旗下產品,廣告、搜尋、醫療等

- Google 的短板是硬體,雖然大手筆投入,但跟 Apple 軟、硬結合的能力相比還是差一截,過去太多硬體例如收購 Motorola、Google Glass、Boston Dynamics 均以失敗告終

- 切割燒錢看不到終點的自動駕駛公司 Waymo,算是一個不錯的策略

- Apple 是感性上最想支持、也是目前持有的公司,但理性分析認為是 AMG 三家公司中,中長期最看不清楚成長策略的公司

- iPhone 已變不出花樣,晶片運算能力已超過大部分用戶需求,到2022年還有 5G導入紅利、華為讓出市佔率,但之後成長率應該會趨緩

- 服務收入雖已經達到 20%,但Apple TV+、Apple Music都不是市場領先者,成長動能對整體營收貢獻有限

- Apple Pay 的發展讓人覺得很可惜,Square、Paypal 的電子錢包讓 Apple Pay 只是信用卡的延伸,似乎讓人看見 Apple 管理層缺乏創新的侷限

- 持續投入的AR 還看不到成果,自己親身經驗是大陸 Oppo、Vivo、Oppo、小米等手機大廠雖都在開發 AR、AR眼鏡,殺手級應用應該是Metaverse,但還看不清 Apple 的發展戰略

- Apple Car 的熱議讓人體認到手機發展已遇瓶頸,需要新的成長動能,Tesla 的毛利為 25%,其他車廠更低,期待 Apple 能在造車、自動駕駛領域勝出,還需要強大的信仰

《 Apple 》

- 疫情爆發後,財報都超預期,但都不再提供下季指引

- 2021年美國疫情緩和後,財報發布後股價都經歷一段下跌 (下圖紅箭)

- 公司預期Q3營收成長減緩、供給可能限制 iPhone 銷售

- 新 iPhone 預計 9月發表,之前股價大概率會有表現,但其實已缺少驚喜

- 硬體創新不足已成瓶頸,市場更關注服務類營收,但 Apple TV+表現乏善可陳

- 距離分析師平均目標價 $169.93 還有 11.7%的空間

財報發布但不提供下季指引,股價會承壓,但 9月中新 iPhone 發表,市場預期 5G iPhone 仍屬於成長初期、銷售會再成長,預期後勢股價還有機會表現。

公司努力、市場期待的服務營收,雖持續成長,但 Apple TV+內容需要投入大量資金,但還很難跟Netflix、Disney+競爭,2021Q1只佔全球 4.7%,遠低於Amazon Prime的 12.2%、Disney +的 6%。

|

| Apple財報發布與股價走勢,製圖:美股探路客 |

自 2021年起,Apple不提供下季指引,財報發布後對股價通常不佳

- AAPL 分析師預期

根據華爾街日報資料,AAPL平均目標價為 $161.93,尚有 11.7%的空間,評級是超越市場的Overweight

|

| AAPL 目標價、分析師評等,Source: WSJ |

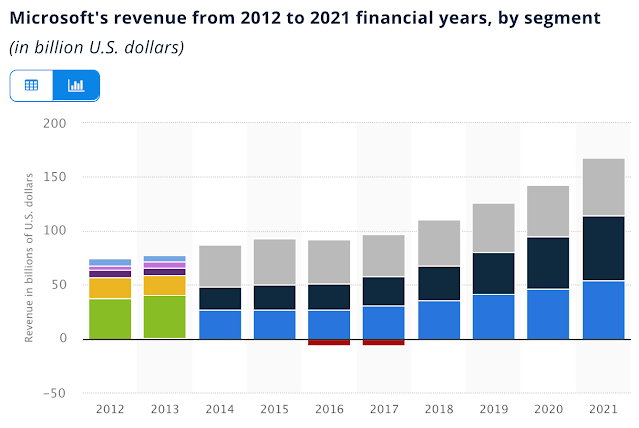

《 Microsoft 》

- 三大業務:生產力與業務流程、智能雲、個人計算,營收分別成長25%、30%、9%

- 季營收創歷史新高,Azure雲計算為五季度以來增速最快

- 個人計算業務不如市場預期,預估因晶片缺貨Windows OEM、Xbox、Surface電腦營收分別下滑 3%、4%、20%,導致財報發布後股價下跌

- 預期下一季的利潤率將增長,並進行跨技術領域創新

- 上半年收購語音識別龍頭 Nuance、月初收購網路安全公司 RiskIQ

- 距離分析師平均目標價 $320.13,尚有 13.4%的空間

|

| MSFT 10年營收成長趨勢,Source: Statista |

Microsoft 對於 Metaverse已經有非常清楚的策略,在 Cloud 雲端已經有完整的 Azure雲計算平台、Edge 邊緣端則有 Hololens AR頭盔、Surface 電腦,運用在商業、工業等剛需領域,非常看好 Microsoft 這領域的中長期發展!

|

| MSFT 的 Metaverse 應用、技術佈局,Source: Microsoft |

- MSFT 分析師預期

根據華爾街日報資料,MSFT平均目標價為 $320.13,尚有 13.4%的空間,評級較 AAPL高,是 Buy買入等級

|

| MSFT 目標價、分析師評等,Source: WSJ |

《 Google 》

- 營收跟利潤超出預期 10%、33%,YouTube廣告收入飆升 84%

- 盤後公布2021Q2財報後分析師紛紛調高目標價,股價隔日大漲 3.18%

- AI 、機器學習技術領先,Mobile First轉向 AI First 策略,中長期發展看好

- 線下商店持續轉型發展在線業務、電子商務,成長空間看好

- 廣告收入、YouTube還有很大成長空間,預期下半年發展更強勁

- 距離分析師平均目標價 $3112.56,尚有 14.3%的空間

|

| Google AI First 產品應用,Source: Internet |

- GOOGL 分析師預期

根據華爾街日報資料,GOOGL平均目標價為 $3112.56,尚有 14.3%的空間,評級跟 MSFT 相同、較 AAPL高,是 Buy買入等級

|

| GOOGL 目標價、分析師評等,Source: WSJ |

延伸閱讀:後移動互聯網時代的大趨勢 - Metaverse元宇宙 (上)

0 comments